送了一天外卖,累成狗,回来一看,哎呀,又涨了两百粉,快300粉了,还收到30多块的投喂。

开心,好多股东可能想看我写写新城发展,毕竟新城发展是目前最低估的地产票,如果不是考虑摩擦成本以及控股这边我可以上多倍杠杆,我肯定也去买新城发展了。

今天就顺着新城发展,说一下公允价值估值技术这个事情,主要解决两个很多人比较好奇的事情:

1.投资性房地产的公允价值到底是怎么计算的?

2.新城发展的投资性房地产公允价值的估值在同业中属于什么水平?

首先,要明确一点,就是公允价值的估值是有明确的模型和流程的。而且公允价值的计量要经过三方估值机构和审计的重点审查的,审计的时候多数情况下公允价值的计量会被列为关键审计事项,需要获得充分可靠的审计证据。

因此,公允价值的计量并非随意确定的。

但是,公允价值确实又经常大幅变化,引起利润表的变动。这是为什么呢?

我送外卖的时候问过另一个外卖小哥,他告诉我说这叫做会计估计,具有主观性。

模型是确定的,流程也是确定的,这就像写好的程序一样,输入指令就能直接得到结果,但是这个指令输入多少,这是人确定的,这里就有商榷的地方了。

那么,我们反过来,只要找出他输入的关键数据是什么,就知道他的估值到底靠不靠谱。

~~~~~~~我是华丽的分割线~~~~~

1.投资性房地产的公允价值到底是怎么计算的?

在这里介绍几种常见的方法:

A.比较法:最简单的办法,先看别人的MALL值多少钱,然后我的MALL和他的MALL差不多,那么通过别人的MALL算我的MALL。

问题是很少有这么大的巧合,恰好有差不都的MALL,还有明确的市场价格。所以缺少可比对象,目前少有公司采取这种方法,只有新城的没动工的土地使用了这种方法,因为土地的话,同质化高,容易获得市场价格。

B.成本法:核心原理是重置成本—折旧。很简单的,现在有个8成新的MALL,先算一下造一个全新的需要多少钱,然后按照折旧程度算一下这个8成新的MALL值多少。

缺点是重置成本也是靠算,不够准确,而且不能代表MALL本身的内在价值。比如在塔克拉玛干沙漠里有个MALL,平时就是负资产,但是你要算重置成本,那就高的离谱了,用这种方法算出来的就完全脱离价值了,目前也少有企业采用这种方法。

C.收益法:这是站在投资者角度的方法,用未来的现金流进行折现,是最合理的方法。因此,收益法是使用范围最广的方法,并且主要分成了三个流派。

第一个流派,叫直接资本化法。

MALL的价值=NOI/资本化率。NOI可以类比成股票的净利润,资本化率在数值上大约等于折现率减去NOI的增长率。

可能有点绕,举个例子就好理解了,比如有个MALL,净利润是4000万,折现率是5%,以后每年净利润每年增长1%,那么估值就是4000万/4%,等于10个小目标。如果净利润每年增长2%,估值就是4000万/3%,等于13.3个小目标。

你看,资本化率只是降低了一个点,估值直接增加了3.3个小目标,影响巨大。

优点是估值太简单粗暴了,别人给我一说,我就会了,我给你一说,相信你也会了。

使用这个方法的公司有华润,万达,大悦城等。

第二个流派,叫收益乘数法。

这个更加无脑,和股票类比的话,大概就是板块市盈率法。我有一个MALL,你有一个MALL,咱们哥俩好,都在一个城市里。我的MALL估值多少我不清楚,但是我听说你的MALL估值10个小目标,每年的净利润是5000万,收益乘数就是20。那我的MALL每年净利润4000万,我也乘个20,我的MALL就值8个小目标。

优点就是有手就能算,但实际上这个收益乘数不就是张嘴就来嘛,假设我周边有3个MALL,收益乘数分别是16,26,27。那我的收益乘数算多少合适?我说取个平均值23,言之有理,取个中位数26,也是合理的。而且别人的数据怎么获得也是个问题。

第三个流派,叫现金流折现法。

这是最合理,看起来最高大上,最准确的估值方法。

基本原理就是折现。把MALL未来的现金流分成两段。比如假设一个MALL未来还能开业30年,前3年有租约在手,租金每年增长2%,后来27年没有租约,假定每年增长1%,30年后,退出,收到最后一笔钱。那么前3年折现的时候,要用到折现率和年期收益率。后27年折现的时候,要用到折现率和复归收益率。很明显,复归收益率是最关键的指标。

甚至很多公司懒得算前三年,或者有租约的那部分,直接用复归收益率算30年。

而且在算折现的时候,复归收益率是假定投资者要求的报酬率,因此和最后的估值结果有强烈的负相关性。

同时,在算退出MALL的残值时,也要用到资本化率,因此资本化率同样对结果有影响,也是负相关。

2.新城发展的投资性房地产公允价值的估值在同业中属于什么水平?

和新城发展采用同样估值方法的典型房企,有中国海外发展和龙湖。

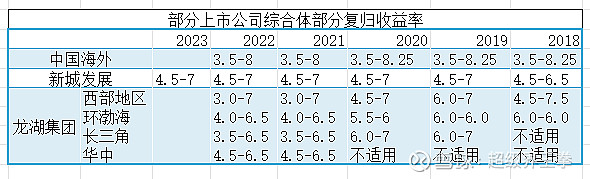

从2018年到2023年间,中国海外发展和新城发展的复归收益率基本上是非常稳定的。龙湖集团这几年在悄悄往下调整复归收益率,由于复归收益率和公允价值之间是负相关的,因此龙湖在有调增公允价值的嫌疑。

横向对比的话,2023数据不全,以2022年的数据来看,新城发展的复归收益率明显高于龙湖,因此估值上比龙湖也更保守。中国海外发展的中位数和新城发展的中位数相当,因此可以认为这两者的关键数据选择是比较合理的。

当然,除此之外,贴现率也是影响结果的关键指标,但是由于年报未曾披露,没办法对比,因此没有提及。