$华致酒行(SZ300755)$ ,作为国内酒类流通领域唯一一家 A 股上市企业,是连接酒企(上游)和大众消费市场(下游)的关键中间纽带:

对上,和国内知名酒企建立了长期稳定的合作关系;

对下,通过下级批发商以及各个渠道,建立起完善的营销生态体系,为终端消费者提供产品;

同时,也因其所处的中游纽带位置,其业绩及关键指标的变化,往往可以反映白酒行业的一些变化趋势,见微知著而知冷暖。

一、上游指标-向酒企采购减少

上游指标主要对应着酒企对华致酒行的“压货成果(存货)”和“压货力度(合同资产+预付账款)”

1)存货:

23年存货为33.55亿,同比微降了2.18%,但占总资产比为46.26%,相比于去年的40.63%继续提高了5.63%个百分点。

按绝对值来看已经开始下降,但按占比来看仍继续上升处于高位,占据接近总资产的半数。

2)合同资产+预付账款:

23年合同资产+预付账款为17.92亿,同比大幅降低了34.60%,占总资产比为24.71%,相比于去年的32.45%降低了7.75%个百分点。

23年合同资产+预付账款开始大幅降低,主要反映了向上游酒企采购的减少,这也是华致酒行23年经营现金流净额大幅改善转正为2.83亿的重要原因;同时预计未来会传导到存货的逐步降低上。

但是也要看到,即使有所下降,但以上两项占总资产比的总和仍高达70.97%;一旦酒价有所下降,将对华致酒行的净利润造成较大影响(23年净利润率已经降至2.39%)。

二、下游指标-客户拿货意愿降低

下游指标主要对应着“大型KA商场及电商平台拿货(应收账款)”和“其他客户拿货(合同负债+预收账款)”

1)应收账款:

23年应收账款为2.08亿,同比降低了29.08%;

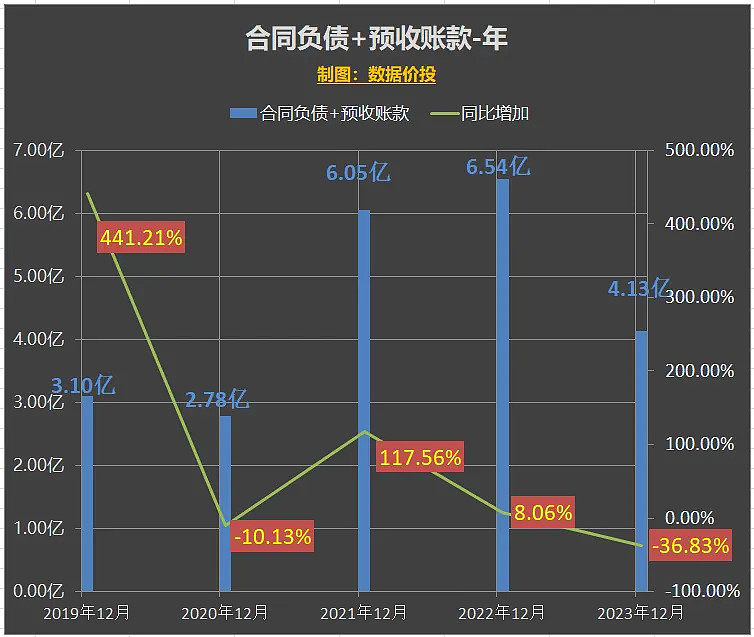

2)合同负债+预收账款:

23年合同负债+预收账款为4.13亿,同比降低了36.83%;

以上两项在23年均大幅降低,一定程度上反映了下游客户未来拿货意愿的下降。

三、中游(自身)-增收不增利

总体来说,华致酒行在21年及以前都处于高歌猛进的阶段:自身营收、净利均高速增长;同时承接上游的“压货”在21年达到峰值的占总资产比73.18%,而下游的“拿货”也处于高位;

在22年时,大多数白酒企业业绩增速相对尚能保持稳定,而华致酒行的营收及净利均出现了大幅的下滑,特别是归母净利润转涨为跌了45.77%;但上游及下游指标仍基本维持,反映了酒企继续向华致酒行压货,而华致酒行试图将此压力转移到下游批发商或渠道;

23年时,部分白酒企业业绩增速也开始有所下滑,而华致酒行营收增速基本保持在16%+的水平上,且首次突破了百亿大关,但归母净利润继续下降,同比增速为-35.78%,增收不增利;同时承接上游压货的力度有所降低,以及下游未来的拿货意愿也有所降低。

之所以增收不增利,最核心的原因无疑是毛利率的降低;

在华致酒行的营收中,白酒部分营收占比基本稳定在90%以上,而白酒的毛利率在21年及以前是稳定在20%+的,而在22年则大幅下降至12.97%,23年继续下降至9.24%;

21年~23年,“收入/升”还是微幅增加的,但同时“成本/升”上升的幅度明显更快;

成本上升更快:

一方面反映的是华致酒行营收结构上的变化:受宏观经济形势变化,市场份额逐渐向茅台、五粮液等头部酒企集中,而这些相对于荷花、珍酒等系列的毛利率是偏低的;

另一方面也反映了头部酒企地位相对更强势,可以自主决定对于出厂价进行提价;

收入仅微幅增加:

反映的是虽然宏观社零数据中的烟酒类增速还算可观,但终端酒价能够继续上涨的动能已趋弱;

特别是近期茅台和五粮液等头部酒企陆续对出厂价上调后,并未像以前一样将涨价传导到终端,反而连茅台的终端酒价也出现了下调和波动;

预计未来一段时间华致酒行的毛利率会继续承压。

四、见微知著?

当然,之所以说见“微”知著,这个“微”字是因为虽然华致酒行算是酒类流通企业中的龙头及唯一的A股上市公司,但集中度不高,销售占比仅不到0.5%,那么其业绩指标是否能反映整个白酒行业的变化趋势?

在华致酒行的营收中,$贵州茅台(SH600519)$ 和$五粮液(SZ000858)$ 的占比是极高的:据招股书披露,在18年及以前,营收中的85%+都由茅五所贡献;之后年报中不再披露具体数值,但据一些研报的估计,茅五营收占比也仍在70%以上。

所以可将华致酒行同茅五来做一些对比,可以发现,虽然存在一些相关性,但也有明显差异:

1)营收增速:

注:五粮液尚未发布23年年报,表格中使用的是23年前三个季度的增速;

2)归母净利润增速:

注:五粮液尚未发布23年年报,表格中使用的是23年前三个季度的增速;

从以上的营收及归母净利润增速对比来看,茅台和五粮液的业绩增速明显更加稳定,虽有小波动但变动幅度不大;

而华致酒行的业绩增速相比则算得上是“上蹿下跳”,明显波动更大:在21年获得极高增速后,接下来两年明显下滑,且呈现增收不增利的局面。

从19年到23年,华致酒行营收的年化平均增速仍高达30.05%,大幅高于茅台的14.93%和五粮液的15.68%;

同时归母净利润的年化平均增速已经下降到0.91%,大幅低于茅台的16.25%和五粮液的17.90%;

华致酒行的业绩变化,看起来和茅五的相关性并不大,更多的是取决于自身的发展节奏;同时也因为其处于中游,更容易及更快受到终端需求及价格变化的影响。

3)“压货”增速:

注:五粮液尚未发布23年年报,表格中使用的是23年前三个季度的增速;

酒企的“合同负债+预收账款”应该对应华致酒行的“合同资产+预付账款”,从变化趋势来看,这两者之间的相关性会更强些,但从绝对数值来看也存在差异:

从19年到23年,华致酒行“合同资产+预付账款”的年化平均增速高达39.26%,而茅台仅为0.80%,五粮液为19.75%;

五、小结

华致酒行位处中游,近两年连续面临增收不增利的不利局面已是事实,且未来毛利率预计会继续承压;和华致酒行同为酒类流通龙头企业的壹玖壹玖和名品世家分别于23年6月和10月宣布终止新三板挂牌也验证了酒类流通企业当前的日子都不太好过。

之所以不好过,是因为同时受到了上游及下游传导来的压力导致毛利率大幅降低:上游酒企继续提高出厂价导致成本提高,而下游客户未来拿货意愿降低则导致收入提升幅度有限;华致酒行的当前应对是开始减少对上游酒企的采购。

能否由此推导出整个白酒行业的冷暖?

由于国内酒类流通企业的集中程度不够,销售占比太低,单凭华致酒行自身数据似乎还不足以完全证明:也许只是管中窥豹,但也许还是可以推测出一些行业变化趋势。

其中,下游的终端需求是源头及关键,也欢迎讨论留言,提供更多相关数据及观点。