在股市低迷、信心不足、无风险收益率大幅下跌的大背景下,高股息资产这两年股价表现非常不错,公共事业中的水务资产也受到了更多的关注,股息率不错的洪城环境和重庆水务近一年月K线大都飘红,股价创出阶段性新高。

港股水务公司的股息率更高,看起来特别吸引人,但是深入分析会发现里面也不小的问题,比如我之前研究粤海投资的文章《粤海投资地产减值和未来股息率推算》,这类看起来股息率特别高的公司一定要深入分析弄明白。以北控水务集团为例,股息率显示高达8.31%(注:本文成文于2024年3月7日,当时北控水务市值186亿港币,全文分析均基于当时数据),其实深度研究之后就会明白它的商业模式不是很好,资产质量一般,利润不够扎实,有点虚胖的味道。不过好在北控水务已经退出了不怎么赚钱的建造服务,经营现金流开始转正,现金流更好的污水处理和自来水供应的营收占比在提高。

我将从商业模式、资产质量、现金流角度分析北控水务的问题,最后会测算一下未来利润和股息率。

一、商业模式缺陷

1、污水处理成本不可控,收现有差异

水务行业分为自来水供应和污水处理。自来水供应的原水水质很稳定,净水成本就会很低,用户按月付费,现金流好;污水处理业务则不一样,需要处理的污水水质波动大,成本波动大,污水处理费除了用户按月随自来水一起缴纳外,还有一部分是政府补贴,若在财政压力大的地区就可能有拖欠行为。水务公司这两项业务一般都有在做,北控水务主要做污水处理的。

2、利润前置,风险后置

近些年提倡的“绿水青山”“河长制”,环保要求大幅提高。除了建污水处理厂外,还会为政府做一些配套市政工程,比如水利防洪工程、城市景观水系工程、湿地生态公园、河道疏通与清淤等。这些业务就是一个吞金兽,不仅需要大量银行贷款,还会产生很大的应收账款,并且收入是根据项目建设进度结算的,相当于项目还没有实际投入运营就提前将收入计入报表产生应收账款,即为利润前置,导致在项目建设期间利润虚高。后续运营过程中,债务是刚性的,后期的本息需要现金流来覆盖,还存在应收账款减值的风险,此外如果环保要求提高公司需要再投入资金改造升级,这些风险都是在项目中后期暴露,这就是风险后置。

3、续约问题

公司项目遍布全国,不仅带来了管理难度,特许经营权到期后续约也是一个问题,特许经营权一般20-30年左右(含2-3年建设期),不能实现持续永续经营在商业模式上有一定缺陷。到时正当项目持续产生现金流的时候面临到期,虽然大概率会续,由于运营的难度不大,也有当地收回自己运营的风险。另外地方政府提价续约,也会增加后续经营成本。

二、资产质量一般,应收账款太多

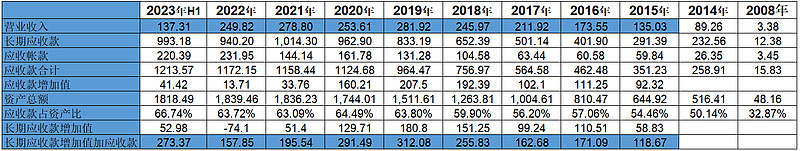

北控水务集团的发展节奏较快,特别是2014年国家推广PPP模式后,更是加速扩张。资产由上市时的2008年48亿港币增长至2022年的1840亿,增长38.33倍,其中应收款2023年半年报1213.57亿,占资产的比重高达66.74%。同行对比来看,2022年首创环保应收账款占资产比重为12%,兴蓉环境为11%,北控由于参与太多ppp项目产生的应收账款占比要远高于对比公司。

公司披露的应收账款是一年期内的,长期应收款则是超过一年的,在BOT模式下,长期应收款本质就是公司未来的营收。通过长期应收款的增量与应收账款之和,再与营业收入对比,同时公司的经营现金流为负,可以说明营业收入基本上是应收账款(2015-2023H1营收累计1968亿,而长期应收款增加值+应收账款有1938亿)。

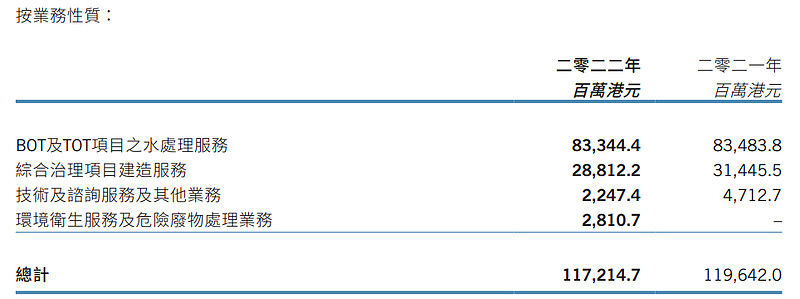

公司应收账款总金额比较大,就需要再细看一下这个科目的款项构成。根据2022年年报披露,公司把所有的应收账款按照业务性质分为BOT水处理服务、综合治理服务、技术咨询和环卫服务,其中前两者占比高达96%,也就是说公司的应收账款基本上都是长期的,且以BOT水务处理为主。

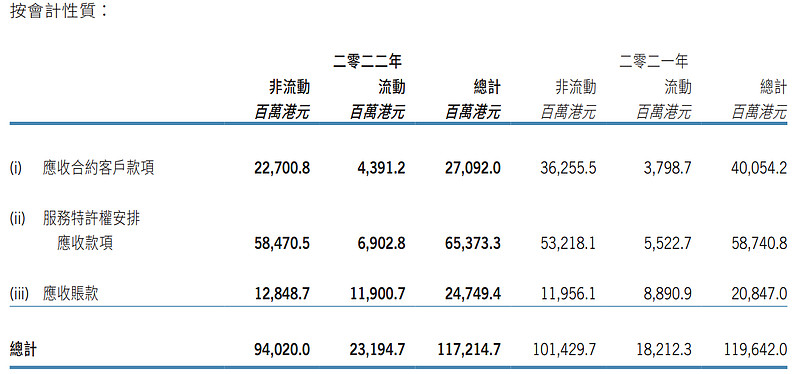

公司披露的报告把所有的应收账款按会计性质分类为应收合约客户款项(可以理解为在项目建设期间的收入)、服务特许权安排应收款项(对完工的项目在特许经营权期间内的应收款项,可以理解为项目建设完后,在特许经营权期限内应收取的水费)和应收账款。

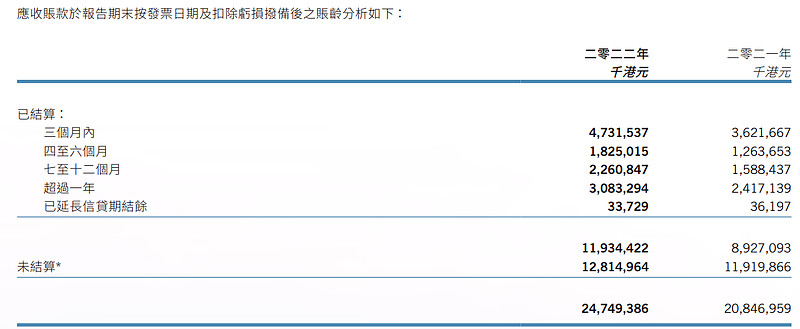

上表中按会计性质归类为应收账款的账龄分布如下表所示,超过一年的有30.8亿,占比12%,但还有未支付的128.15亿,占比高达52%,下表中未结算的款项是为综合治理项目提供的建造服务而产生的,公司目前已终止了该业务,目前只有少量的在手未完工的订单,这部分业务也就是前面提到的市政配套项目,业务跟这次贵州六盘水事件差不多,能不能收回款项与当地政府的经济实力和信用相关,当然减值风险也比较高。

2022年公司对应收账款计提了减值,应收合约客户款项减值2.83亿,减值率1%,2021年减1.46亿;服务特许权安排应收款项减值2.89亿,减值率0.4%,2021年2.62亿;应收账款减值5.03亿,减值率2%,2021年3.79亿;其他应收款减值10.27亿,2021年减值7.73亿,加起来2022年减值21.02亿,2021年减值15.6亿。可以看出在特许经营权期限内的应收款减值率最低,说明用户在按时付费,建设期间的减值率其次,除前两项之外的其他应收账款减值最高,具体见上一段所描述的未结算应收款。

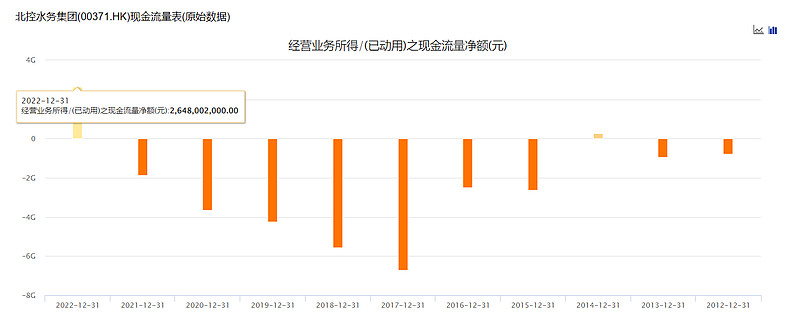

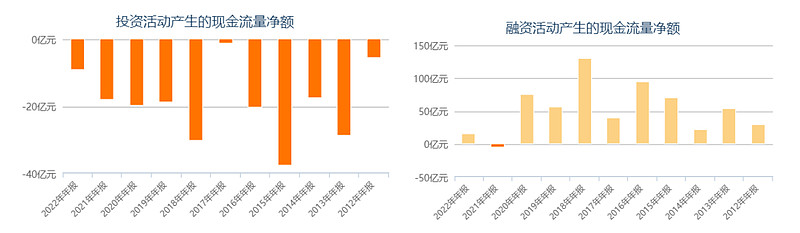

三、现金流差,分红靠融资

公司的现金流,特别是经营现金流表现不好,之前常年为负,2022年才开始转正,转正的原因是应收账款在减少,可以理解为没有大量建设新项目,或已建成的项目开始贡献现金流,这需要持续跟踪其经营现金流变动情况,对未来估值的判断很关键。

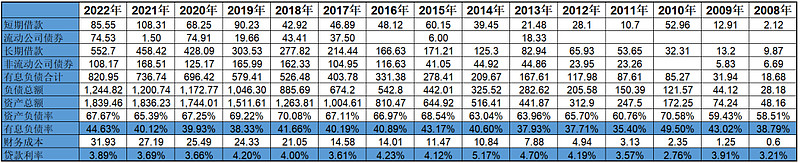

这些年公司的快速扩张特别需要资金,自身经营现金流差,就只能靠融资来解决了。2022年公司负债1244.82亿,其中短期借款85.55亿、长期借款552.7亿,债券相关的有182.7亿。资产负债率长期维持在60-70%,有息负债率40%左右,贷款利率4%左右。同行首创环保负债率63%,有息负债率40%,贷款利率4.6%;兴蓉环境负债率59%,有息负债率27%,贷款利率3.8%,与同行对比,北控的有息负债率要高一点。

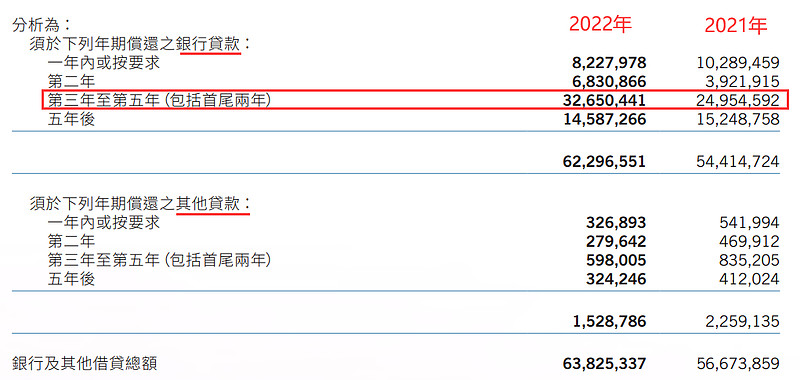

从贷款期限来看,一年内要还的有82.3亿,第二年要还的有68.3亿,第三至五年要还的有326.5亿,靠项目的现金流还银行贷款难度太大,只能靠银行的续贷借新还旧。

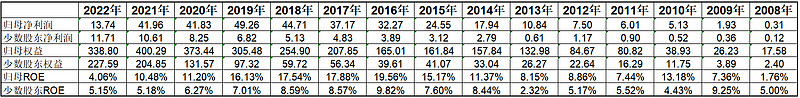

以上可以看出,公司挣的少要还的多,那公司有钱分红吗?答案是有的,从2011年至今分红24次,累计分红137.89亿,累计净利润423.81亿,归母净利润343.35亿,分红率137.89/343.35=40.15%。经营现金流是没能力支撑起分红的,公司一直靠融资分红。近几年利润在下滑,分红力度反而在加大,加上公司的业务模式,这种分法持续性存疑。后面若现金流能够持续走好,有坚实的支撑,这样的分红还是很不错的。

四、ROE在下滑

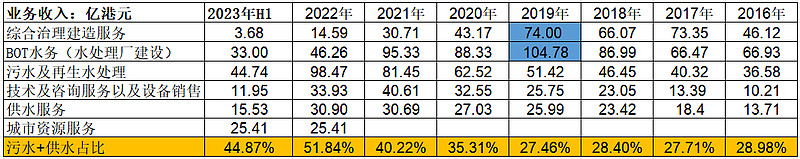

公司的业务有污水处理及建造服务、自来水供应、技术咨询、城市资源服务。第一个业务就是公司烧钱的项目,也是公司的收入来源,其中小点的建造服务已经不接新项目,污水处理厂还是要继续投资。这些业务里面污水处理与供水便属于大家心目中稳定经营的水务资产,是民生工程,主打一个稳定,这部分占比在提高,可喜可贺。

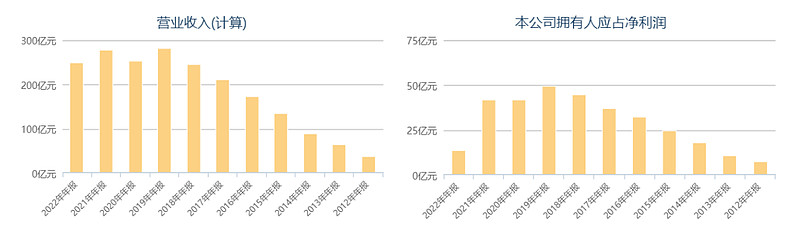

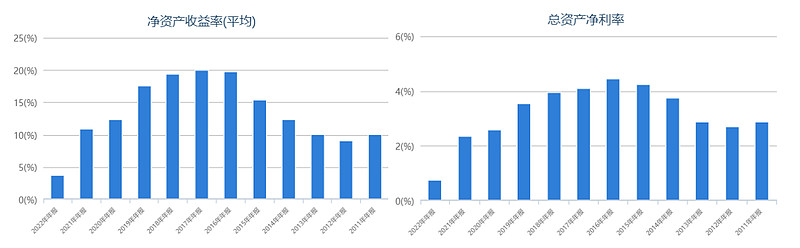

收入和利润在2019年是一个分水岭,而ROE和ROA已经在2016、2017就不行了,那真是一年不如一年,公司在大规模扩张过程中,BOT模式导致前期利润虚高,大规模建设过后ROE必然下降,会在项目批量进入营运期后才会企稳。公司的股价在2012-2017年表现很好,这期间利润平均增速保持在30%以上,平均PE有35倍,妥妥的成长股;股价2017年见顶后一直跌到现在,平均PE只有10倍,估值跌去了近70%,加上业绩也在下降,股价在戴维斯双杀下跌去了七成。

由于公司有很多参股公司,对比一下归母ROE和少数股东ROE,可以看出差异较大,即少数股东把利益让渡给了上市公司,背后的实际操作有可能是明股实债。

五、公司未来利润及股息率测算

近几年公司水务处理量和处理价如下表所示:

同行的价格对比:兴蓉环境污水处理单价2.22元,供水单价2.27元(计算得出);首创环保污水处理单价1.659元,供水单价1.895元(公司公告);重庆水务污水处理单价2.35元(较上一期2.98元下调21%),供水单价2.716元(公司公告);洪城环境污水处理单价1.99元,供水单价2.03元(计算得出)。相比于地区性水务代表公司兴蓉环境和重庆水务来说,北控的污水处理单价要低一些,收不了更高的费用,说明资产质量确实要差一点。

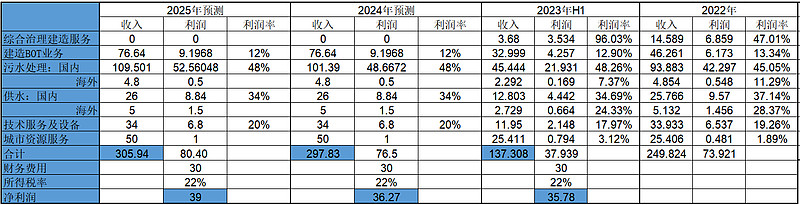

公司综合治理建造服务已经终止开展业务,不贡献利润;BOT水务假设以近三年平均收入(46.26+95.33+88.33)/3=76.64亿,该项业务利润率有12%左右;污水处理在BOT水务建设完工后会收取水费,还能保持一定的增长,还可以提价,假设以8%的增长,利润率48%;海外业务、供水服务和城市资源服务按照目前的水平算;财务费用按照30亿,综合所得税率22%,算下来2023-2025年收入分别为275亿、298亿、306亿,净利润分别为35.78亿、36.27亿、39亿(以上数据以2022年年报为基础,披露的利润是归母利润,该部分利润没有算财务费用和所得税)。

由于公司还有大量的应收账款,减值问题需要重视,假设减值按照近两年平均18亿来测算,则2023-2025年利润就只有17.78亿、18.27亿、21亿。当前市值186亿,若未来按照历史平均40%的分红率计算,在股价不涨不除权的情况下股息率分别为3.82%、3.93%、4.52%;若未来几年按照分红15亿左右计算,则在股价不涨的情况下股息率为8.06%,除权后2024年的股息率为8.77%、2025年为9.62%。

北控水务如果现金流能持续转正,说明前期大量投入的项目资产比较优质(反之亦然),这需要持续跟踪,此外还需关注应收账款减值和分红金额。鉴于目前的估值和股息率测算,若未来现金流持续向好,则还是有很高的投资价值。

$北控水务集团(00371)$ $洪城环境(SH600461)$ $粤海投资(00270)$