导读:

上市公司的财务资料内容繁多,一份年报动辄上百页纸,庞大的数据量让很多想了解的投资者望而却步。由于同一家公司在不同发展阶段,其财务指标可能变化很大;而不同的公司,不同的行业,因生意模式的不同,导致具体的财务指标值也可能天差地别。

那么,做为普通投资者,在具体的财报分析和个股筛选时,可以用一些怎样的方法和指标,简便而有效的来选择出一些基本面较好的股票,以提高我们的投资收益呢?

今天我们请来了财务人士“岁寒知松柏”,让我们一起来探讨一下杜邦分析法的话题。

Q1:作为普通投资者,该用什么方法去分析一家上市公司的财报,辨别它的财报是好是否呢?

岁寒:比较常见的财报分析方法是杜邦分析法,就是从ROE开始拆解,看企业的偿债能力即权益杠杆、营运能力即总资产周转率和盈利能力即净利润率怎么样。

用通俗的话来说,这三者分别是:充分利用免费和低费用的财务杠杆、在一定的规模下生产销售数量更多价格更高的产品、用尽量低的成本费用创造尽量多的功能以获得更多的价值。

Q2:在具体看财务指标时,你有些什么样的原则?

岁寒:以我个人看财报的经验来看,有三个原则:一是灵活性,二是重要性,三是前瞻性。

灵活性:灵活性不是说可以随便定标准,而是要注意不同的行业,同一企业不同的成长周期以及所处的行业地位及营销战略对指标的特殊影响,参照物的使用要灵活而不失原则。你如果定一个死的指标,一定是错的。比如,你说资产负债率高于70%,肯定不好,这就是错的,银行的资产负债率就高过90%。而格力电器负债率也不低,但它基本都是预收及应付的无息负债;你说利润下降了就一定不好,亏损了就完全不行,这也是错的,像08、09年这种危机环境,很多企业业绩下滑得比较多,那是正常的,有些企业对经济环境的敏感性比较强,这对于2010年的报表相反是一个机会,因为它的业绩可能V型反转;你说自由现金流FCF不高,现金流贴现DCF不到市值一定不好,这个也不对,企业在设立不久的快速成长期,资本开支可能比较大,FCF可能并不好。

重要性:看财报要当成一个系统工程,把各个指标全面综合起来判断。要抓住主要的东西,每个企业的财务指标,都有它的特点,就是再优秀的企业,也有些指标不是那么的理想。几乎没有一个企业的三大报表都是非常完美的,不可能所有的财务指标都很靓丽,所以对于不太好看的地方,我们要客观判断它的影响是根本性的还是可以当成瑕疵容忍的。如果它的影响不是太大,我们应该抓大放小。

前瞻性:看财报要动态的看,因为我们看财报不仅仅是为了总结过去,更重要的是想利用过去来预测未来。关于这一点,我们应该尽量用管理会计的角度而不是财务会计的角度。在看ROE和拆解后的各个指标的时候,除了看各项指标的构成,更应该关注各个指标的发展态势,最好是看过去5到10年的变化趋势,看那些指标的趋势是向好还是向坏,因为买股票买的是未来,投资赚的是公司未来的实际业绩和投资者预期之间的差价。

另外,我们还应该将财务指标横向与同行业对比,看看同行们的发展趋势。如果某个项目、指标甚至是多个项目或指标明显的超出了行业的正常区间,那么我们应该去分析一下它的合理性,及是否有逻辑和事实基础。

Q3:杜邦分析法以ROE为核心并做出层层分解,为什么ROE这么重要?

岁寒:ROE是净资产收益率,也可以理解为投资回报率,我们做任何生意或是投资,最终都会以ROE来衡量回报的水平。买股票也是一样,我举一个例子:

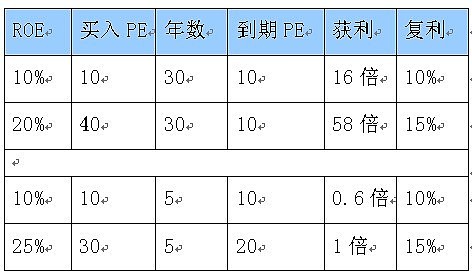

例一:有两家公司,一个ROE为10%,另一家ROE为20%,如果前者你以10PE买入,后者你以40PE买入,你认为哪家估值更有安全边际?如果我们持有30年,期间ROE一直不变(假设没有分红扩股),30年后都以10PE来定价。那么前者获利16倍,后者获利58倍。前者年复利收益率10%,后者15%。

例二:有两家公司,一个ROE为10%,另一家ROE为25%,如果前者你以10PE买入,后者你以30PE买入,你认为哪家估值更有安全边际?如果我们持有5年,期间ROE一直不变(假设没有分红扩股),5年后前者PE估值不变,后者降到20倍,那么前者获利0.6倍,后者获利1倍。前者年复利收益率10%,后者15%。

很明显,对于长线投资来说,ROE比估值水平更重要。所以查理芒格才说,应该以合理的价格买入优秀的公司,并且长期持有。

Q4:杜邦分析法具体是怎样拆解的?

岁寒:杜邦分析法是从ROE出发,把ROE拆解成销售净利润率、总资产周转率和权益杠杆三因子的积。这三个因子可以进一步拆解成各种明细指标。巴菲特喜欢拆解成5个主要指标,他说:为了提高资本回报率,企业需要至少下面的其中一项:

1)提高周转率,即提高销售额与总资产的比;

2)廉价的债务杠杆,即降低借款利息费用 ;

3)更高的债务杠杆,即提高无息负债和低息负债的比例;

4)更低的所得税,即降低所得税及其它税收的税负;

5)更高的运营利润率,即提高毛利率和降低管理和销售费用比率。

Q5:能不能按巴菲特指出的5个方面,详细阐述一下?先说说总资产周转率的问题。

岁寒:总资产周转率即是年销售收入/年平均总资产,这个指标反映的是企业的资产营运能力。目前,全部A股的总资产周转率仅0.2多一点,非常之低,但扣除银行保险后,周转率为0.8左右,和欧美股市的水平差不多。

不同的行业,周转率差别可能非常之大,比如平安银行的周转率还不到0.03,双汇发展的周转率超过5倍,两者双差100多倍。再比如,以租房为主的超市百货,周转率基本都在2倍以上,而设备折旧年限超长的发电企业,周转率只有0.25倍。

从生意的属性来看,设备折旧时间长的产业必然周转率低,而周转率低需要有较高的净利率或较高的财务杠杆,由于净利率根据产品或行业的生命周期,呈现从低到高再到低的趋势。最终,几乎设备折旧年限很长的产业,都会用到高杠杆。这个杠杆在大规模扩张或更替时会走高,在投资少时逐步走低。而收费的杠杆是一把双刃剑,如果在通货膨胀来临前,正好处于高杠杆高负债状态,那么贷款利率只要上涨一二个点,利润就可能被全部吞噬,财务风险巨大。

相反,以租赁物业为主的超市百货,由于固定资产少,商品周转快,导致总资产周转率较高。尽管商超自身的销售利润率较低,但现在普遍有较大比重的店中店,这使得整体净利率并不低。而商超的销售基本都是现款,存货的占款期低于供应商应付账款,这相当于免费利用了财务杠杆。这样,较快的周转率、较高的杠杆和一般的净利率,让商超能取得较高的净资产收益率。从生意属性来看,它明显比发电企业要好,比多数制造业要好。

而银行是个非常特殊的行业,它经营的产品是货币,它的低周转是因为它的收入主要只是存贷款息差,而资产却是整个的贷款、准备金和其它投资,虽然周转率极低,但它杠杆很高,净利率也很高,所以其ROE比较高。并且,在通胀时期,它的存贷款量价齐升,只要不是太贪婪,它不但不会受损于通胀,反而是明显受益的。

Q6:对于个股而言,判断周转率的标准是什么,企业可以从哪些途径来提高总资产周转率?

岁寒:我认为应该根据生意属性和公司所处的成长周期,横向对比同行业的周转率水平,纵向对比自身的历史趋势,结合起来看周转率的好坏,没有绝对的标准。沃尔玛搞薄利多销,LV玩的肯定是奇货可居了。

按照总资产周转率=年销售收入/总资产平均余额的公式来拆解,提高总资产周转率只能通过增加销售收入这个分子和减少总资产这个分母来实现,或者两者同时进行。

而增加销售收入,可以拆分成提高单价和提高销售量。减少总资产余额,可以通过减少货币资金、应收款、存货和固定资产等资产来达到。

一个公司要不断的成长,一般来说总资产是很难持续减少的,因为企业规模在增大,留存利润在不断增加。所以,公司成长的关键应该在于如何提高产销数量和价格,或者说相对减少了总资产。

要提高产销数量,首先是要提高产能有效利用率,这里面包含了提高机器设备的负荷率,降低单位机器工时和人工工时,降低返工率和废品率,提高销售和减少库存等,企业一般会加强精益生产和6西格玛管理。这种方式属于内涵提升,实际上它在提高产销的同时,由于维持生产能力的设施并没有同步提升,所以这相当于降低了单位成本,提高了净利率。在管理会计上有个“量本利分析”模型,专门研究分析这个问题。

提高产能的有效利用率,从总资产的角度看,实际上是在相对减少存货和固定资产的资金占用。

另一种提高产能的方式,就是外延式扩大生产能力,包括收购兼并。这是在企业有富余营运资金的情况下,根据市场的需求而做的外延性的产销数量的提升。从总资产的角度看,这相当于减少了货币资金。另外,企业还可以加强应收款的管理,减少应收款的资金占用。

无论如何,企业的这种产销扩张都应该以市场需求为导向,能像苹果公司那样创造需求,挖掘潜在消费者隐藏在内心深处的需求,从而改变世界的企业毕竟是极其罕见的。

提高产品的售价也是增加销售收入的一种方式,不断提价应该是每个企业最喜欢的方式,只不过这简单但不容易,特别是能主动提价的,比如中国的茅台和美国的喜诗糖果。

Q7:能不能分别举一些实例?

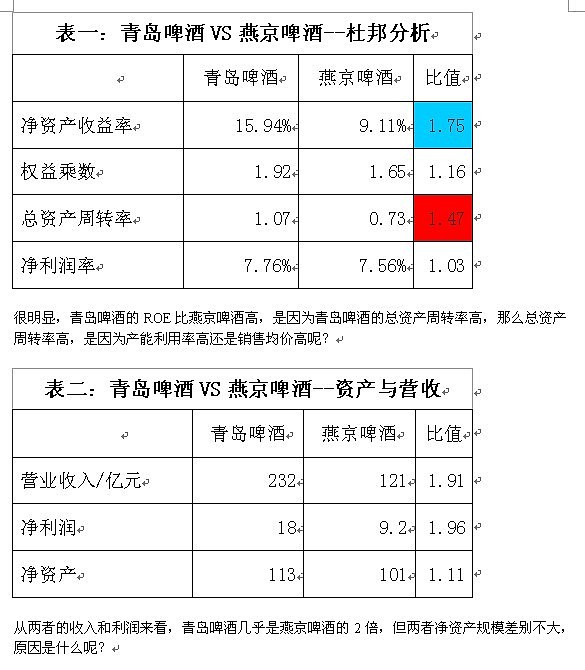

岁寒:我们来看看青岛啤酒和燕京啤酒的杜邦分析:

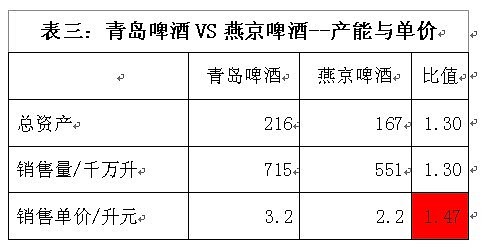

我们发现,两者的销售量与总资产的的比值是一样的,都是1.3倍,似乎他们的产能利用水平差不多。青岛啤酒每升的售价为3.2元,燕京啤酒为2.2元,两者比值为1.47倍,正好与两者的总资产周转率1.47倍的比值一致。

这说明,青岛啤酒比燕京啤酒的ROE高,主要原因是总资产周转率高,而总资产周转率高的原因,是青岛啤酒的产品定位比燕京啤酒高端。

Q8:既然青岛啤酒的产品定价高端,那么它的设备资金和营运资金相应的也要高才对,这样的话,它的周转率是不是就不会高了?

岁寒:按常理来说是这样的,我们看下边的几张表:

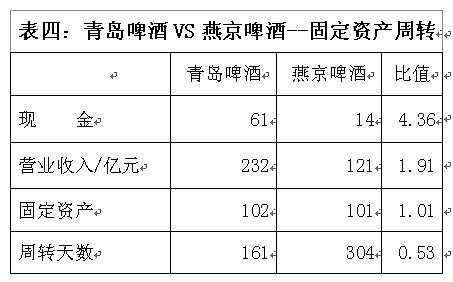

从这个表我们可以看出,尽管青岛啤酒的销售收入几乎是燕京啤酒的2倍,但它们的固定资产金额一样多,这说明青岛啤酒的设备利用率远高于燕京啤酒。而青岛啤酒的货币资金是燕京啤酒的4倍多,占到总资产30%,而燕京只占到8%,所以才导致表三中的总资产和销售量都是1.3倍,造成了两者产能利用率一致的假象。

经电话咨询青岛啤酒的董秘,对方说青岛啤酒有相当部分的收入,是包含了啤酒瓶子等包装物的,同时成本也包含了,这些包装物大概占到制造成本的近一半,也就是收入的30%左右;而燕京啤酒有很大部分收入是净酒收入,收入和成本都不含瓶子等包装物。

只是这两种收入的比例没有具体量化数据,我估计两公司的差别应该不会高于20%。董秘同时说,青岛啤酒的设备全是进口的,按传统的德式工艺生产,设备要求比燕京要高。如果是收购的啤酒厂,燕京可能直接就能生产,但青岛可能要改造二三年才能投产,所以固定资产的周转率高,主要还是青岛的设备利用率要高,管理能力要强。

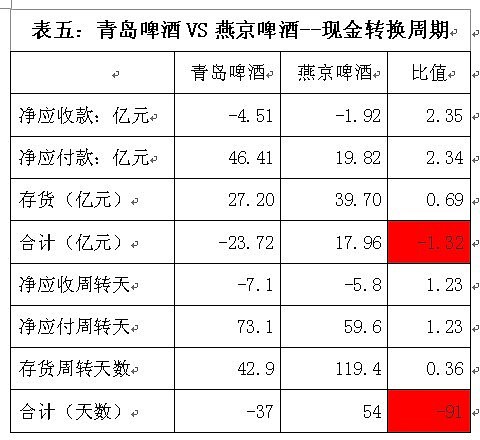

我们可以再看下边这张现金转换周期的表:

我们看到,两家公司的净应收款都是负数,说明都是客户在提前打款;而净应付款绝对金额较大,说明啤酒厂对上游供应商有较大的话语权。从两家公司对比销售收入规模看,青啤净应收应付款的管理比燕京略好。

再看存货,青啤在收入近2倍于燕京的前提下,存货竟然只有0.69倍。公司董秘说,青啤的酿造工艺时间需要35天,燕京只要19天,按理青啤的存货要高很多才对,但实际上青啤的存货周转天数才43天,远远小于燕京的119天,就说明青啤的存货管理得非常好。

会计里有个现金转换周期(CCC)的概念,它是衡量现金周转速度的指标,CCC=应收账款时间+库存时间-应付账款时间。大部分企业的CCC是正数,我们看到上表中燕京是54天,而青啤是负37天!大家同样做啤酒,但两者的差别巨大。

由此我们可以看出,在啤酒这个完全充分的市场竞争环境里,决定企业投资回报的唯一因素,是企业的营运管理能力。资产周转率分析,清晰的反应了这一特点。

========================后记============================

这期节目,是我临场表现最差的一次,简直惨不忍睹。节目是长假前就录制好的,两期合起来录,因为栏目组的工作人员也要放长假。我那会儿正好手上事情多,赶好底稿后没时间去记熟,满脑子都在想其它的事。

那天主持人福疆没法赶过来,编导就充当主持座在我旁边,这让我感觉很怪异,编导同我说,他自己也觉得呆呆的,呵呵。

录制时,我的思路时断时续,基本是看着稿子在念,中途另一组节目要等直播,一班人站在旁边催促,这更让我紧张,后来只能让他们先插播,很狼狈啊。最后到我讲青啤VS燕京的实例时,因为本身就要看表,所以自己才慢慢恢复正常。

同编导们道别时,我一直很愧疚,他们鼓励我多上几次,说只要有内容,临场表现差没关系,可以剪辑,保证天衣无缝。确实,如果我不说,大家可能不会注意到,这期的节目,主持人福疆和我并不是同一天录制节目,而是剪辑合并在一起的,是吧。

我对这期节目录制一直耿耿于怀,我在想,为什么平常聊天的时候,或者主持人和编导在录制中临时问我问题时,我的回答会很流利;而一旦我回答底稿中的问题时,就会忘词,并且明显没有互动的感觉呢?

我想,这一方面是因为自己功底不好,对问题的思考不成熟;另一方面,是因为自己现在确实记忆力非常差,本身随机应变方面又很迟钝。但还有一个方面,是因为如果提前写好稿子,那么录节目时,就变成自己是在回忆,不是在思考。而一篇5000字以上的稿子,要非常流利的背诵出来本身确实不容易,所以互动感就会差。不过,如果不写底稿,那临场发挥时讲的内容可能就要粗浅些,并且实例和图表没法弄,数字也不可能全记准确。

看来,我以后录节目前还是得多准备,否则就算栏目组给我机会,观众肯定也要臭骂我。至于临场表现,那只能慢慢改善了。要知道,每回参加会议,我只要站着发言,头部就明显感觉缺氧。[汗]