技术日新月异的更替对生物医药行业的发展产生了重要推动作用,也使得这个行业成为了变化尤为快速、竞争越发激烈的赛道之一。身处浪潮中的制药企业也在根据行业发展趋势不断地调整自身的业务方向。

世界上唯一不变的就是变。当强生、罗氏、默沙东、辉瑞等制药巨头在力求业绩增长而不断进行业务调整、分拆、重组、重构时,仿制药巨头们也在市场变化中不断优化着各自的业务布局。

相关研究报告下载:美国生物类似药市场概览(2019-2023年合刊)网页链接

2024一季度仿制药季报网页链接

本文将以梯瓦(Teva)、晖致(Viatris)、山德士(Sandoz)、太阳制药(Sun Pharma)、费森尤斯卡比(Fresenius Kabi)、阿拉宾度制药(Aurobindo)、瑞迪博士实验室(Dr. Reddy’s)、西普拉(Cipla)、Amneal、鲁宾(Lupin)这10家全球领先的仿制药巨头为样本,分析他们未来的业务走向。

从仿制药切入创新药赛道

相较于低投入、低风险的仿制药,创新药研发风险高,投入大,不过利润也非常可观。新晋药王宝座的PD-1抑制剂Keytruda仅2023年就为默沙东带来了250.11亿美元的收入,而2023年全球第一大仿制药企业Teva的年总收入为158.46亿美元。纵使创新药开发难度非常大,但是这诱人的利润也吸引有了一定积累的仿制药企业开始加入这一赛道。

在这10家仿制药巨头中,已有梯瓦、晖致、太阳制药、瑞迪博士实验室4家企业走上了创新药开发道路,并且他们之中,有的创新药业务已经初具规模,有的初尝成功的果实,也有企业正在加速入场。

梯瓦是创新药的坚定拥护者,并且已经尝到了创新药带来的甜头。根据2023年披露的财报信息,Teva实现158.46亿美元营收,同比增长7%,但基本盘的仿制药业务仅实现1.53%的增长;创新药收入反而成为这家仿制药巨头的增长驱动力,品牌药Austedo(氘代丁苯那嗪)和Ajovy(瑞玛奈珠单抗)全年收入高达12.25亿美元(+28%)和4.34亿美元(+15%),均实现双位数增长。

2023年5月,该公司新上任的总裁兼首席执行官Richard Francis提出了“Pivot to Growth”战略,明确提出扩大创新管线并专注于具有first-in-class 和best-in-class机会的核心治疗领域,通过加速强大的创新药物组合恢复增长。前两日(5月8日),Teva创新药业务迎来了新进展,其皮下注射奥氮平(olanzapine)缓释注射剂TEV-‘749在治疗精神分裂症成年患者的III期临床试验SOLARIS中达到主要终点,患者只需每月注射一针,极大提高了用药依从性。今年下半年,其潜在best-in-class TL1A单抗TEV-‘574将会有治疗溃疡性结肠炎和克罗恩病这两种炎症性肠病的IIb期数据读出。

晖致虽然成立时间较晚(2020年),不过作为仿制药巨头迈蓝(Mylan)与辉瑞旗下辉瑞普强(Pfizer Upjohn)的强强联合,也可谓出道即巅峰。辉瑞普强的品牌药基础也为晖致种下了创新基因。

这也使得晖致越来越重视利润率更高的创新产品。在剥离了生物类似药,非处方药(OTC)、女性健康、印度仿制药等业务后,其将目标聚焦在了品牌药(创新药和改良创新)和仿制药。

去年2月,晖致以3.5亿美元的首付款以及后续的里程碑付款与Idorsia达成全球研发合作达成协议,获得后者两项极具潜力III期资产selatogrel和cenerimod的全球独家开发和商业化权。前者被开发用于治疗急性心肌梗死,后者则用于治疗系统性红斑狼疮。晖致还以总计7-7.5亿美元现金收购了眼科公司Oyster Point Pharma和family Life Sciences,并成立新的眼科护理部门,如今已经搭建了拥有数款产品的创新药管线。

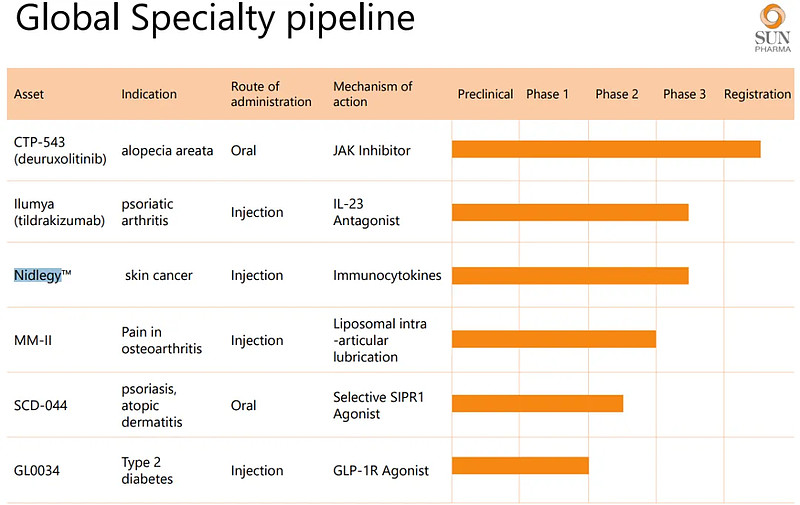

印度仿制药巨头太阳制药和瑞迪博士实验室也已经着力于创新药的开发。太阳制药已有包括Ilumya(替瑞奇珠单抗)、Odomzo(索立德吉)、Cequa(0.09%环孢素滴眼液)在内的多款创新药/改良新药获批上市,2023年,其IL-23p19单抗Ilumya获得了1.82亿美元收入;目前太阳制药管线中还有数款在研创新药,包括口服JAK抑制剂氘代芦可替尼、免疫细胞因子疗法Nidlegy(daromun)等。

瑞迪博士实验室的核心业务比较多元,包括仿制药、生物类似药、品牌仿制药、OTC以及API。不过在2023年6月举行的投资者会议上,该公司明确提出了向肿瘤免疫新分子实体(NCEs)药物转型,进军生物药和细胞基因疗法(CGT)等业务的发展战略。

在2023年新出炉的仿制药巨头排名中,Teva和晖致分别位居第一和第二名,太阳制药排名第四,瑞迪博士实验室暂居第七名。他们纷纷转战创新药,似乎也预示着仿制药企业未来的主流发展方向。

从仿制药切入生物类似药赛道

当有人转向创新药的同时,也有人奔向了另一个蓝海市场。排名前5的仿制药巨头中,除了晖致和太阳制药外,山德士和费森尤斯卡比坚定拥抱生物类似药赛道,Teva也低调跟进。

今年3月,山德士独立运营后发布的第一份全年业绩报告显示,其仿制药收入仅实现低个位数(4%)增长,而生物类似药板块则交出了亮眼成绩单,以15%的增幅达到22.15亿美元。前几日公布的第一季度报中,生物类似药业务更是增长了21%。

Omnitrope(重组人生长激素生物类似物)保持着强劲的市场需求,已取代原研Ipsen成为市场领导者;2023年在美国推出的 Hyrimoz(阿达木单抗)如今已经获得美国阿达木单抗生物类似药市场的82%,未来将继续蚕食原研修美乐的市场份额。

山德士从三星生物获得的Pyzchiva(乌司奴单抗)已于上个月在欧盟获批;那他珠单抗作为唯一一款获批治疗多发性硬化的生物类似药,也已成功在欧洲多国上市。此外,今年1月,山德士还与Coherus达成合作,收购后者雷珠单抗生物类似药CIMERLI,目前,山德士管线中共有24款生物类似药,可以说是目前生物类似药领域当之无愧的王者。

自2017年收购Akorn及默克集团的生物类似药业务后,费森尤斯卡比将生物类似药作为基本盘,同时聚焦在自免疾病和肿瘤领域,并于2019年在欧洲推出了首个生物类似药Idacio(阿达木单抗);2022年,费森尤斯卡比收购了mAbxience的大部分股份,进一步扩大其生物类似药业务,囊获的利妥昔单抗、曲妥珠单抗、英夫利西单抗、贝伐珠单抗生物类似药均已获批上市。2023年,其还通过与Formycon AG达成合作,获得了乌司奴单抗生物类似药(FYB202,III期)上市后的全球商业化权益。

经过7年的布局,费森尤斯卡比的生物药逐渐进入开花结果阶段。2023年,生物药业务收入达到3.63亿欧元,在年度财报中,费森尤斯卡比提出了“3+1战略”,将进一步扩大生物药业务作为了首要战略目标;今年3月,其生物类似药Tyenne(托珠单抗)成功在美国获批,成为了FDA批准的第一个同时具备静脉注射和皮下注射剂型的托珠单抗生物类似药。

Teva的主要目标是进军创新药,对于生物类似药的布局相对佛系:力争在以外部合作为主导结合少量自研的开发模式下将产品管线数量提升至20个。目前Teva研发费用的20%用于生物类似药,计划在未来三年中逐步将这一比例降至接近10%,从而将更多的投入用于创新药的研发。

Teva当前处于审评和在研阶段的生物类似药产品共有15个,其中7个为自研,另外8个来自于合作伙伴们,其与Alvotech于2020年建立了针对美国市场的生物类似药合作联盟,合作产品从最初的5个逐步扩展至如今的9个,虽然双方合作的Selarsdi(乌司奴单抗)和Simlandi(阿达木单抗)生物类似药产品上市之路坎坷,好在苦尽甘来,两款药物今年上半年都成功获FDA批准。

此外,印度企业阿拉宾度、鲁宾以及美国企业Amneal均有生物类似药业务布局。自2017年收购瑞士TL Biopharmaceutical后,阿拉宾度正式切入生物类似药赛道,主要聚焦在自免和肿瘤领域。目前,其子公司CuraTeQ拥有14款生物类似药,与BioFactura合作开发的一款乌司奴单抗生物类似药有望在2026/2027年上市。

Amneal在去年成功完成了聚乙二醇化非格司亭(PEG-GCSF)生物类似药Fylnetra的上市,将美国市场在售生物类似药产品数量增加至3个,此前已有贝伐珠单抗、G-CSF上市,不过目前均面临多个竞争对手的局面,在最晚入市的情况下当前份额均比较惨淡。过去的12个月,3款产品收入为9000万美元。在研管线中新增加了与mAbxience合作的地舒单抗,目前处于III期阶段。不过Amneal仍对生物类似药赛道充满信心,未来希望将更多的生物类似药纳入管线。

鲁宾正处于生物类似药业务的初步探索阶段,在最新的财报里,提出了将研发转向复杂仿制药和生物类似药的战略目标。并计划在2028年之前在监管市场完成3个生物类似药申报。今年5月3日,其在加拿大推出了首款生物类似药Rymti(依那西普),此前该药物已在欧盟获批。

总结

除了创新药和生物类似药业务外,包括晖致、西普拉、Amneal、鲁宾在内的仿制药巨头们还将高端复杂制剂,比如吸入制剂(MDIs, DPI,鼻喷雾剂)、肽类、脂质体、铁剂等作为公司重点业务布局,此处不一一展开叙述。可以肯定的是,他们所做的调整也都是基于自身业务发展情况,或是精简业绩表现不佳的传统业务,或是开拓新的领域寻求增量。在此希望他们的业务开发策略能够给国内仿制药企业一些启发。

近期医药行业热门研究报告免费下载:

2023年全球药品销售额TOP100网页链接

医药魔方-2019-2023年创新药临床研究报告网页链接

2024年热门企业Q1财报合集网页链接

ASCO 2024 口头报告新闻汇总网页链接

医药BD专题报告/深度文章汇总网页链接

更多相关报告和医药资讯持续更新,请持续关注医药魔方ByDrug 网页链接