下面这篇文章是来自南京,作者目前从事工业自动化领域相关的工作,他以同行业汇川技术作为目标公司开始写的第一篇分析报告。很多朋友问如何深挖数据?看看他是怎么做的!

作者所分析的行业/公司对于大多数人来说可能比较陌生,但是我们看一篇文章,并不是要看他说什么,而是我们可以从中可以学到什么?这才是我们应该关注的,所以为了让大家更有侧重点的看这篇文章,这里告诉大家重点关注什么?

1,如何对一些指标变化深挖。

2,怎样分解每个指标并评分,最后总分加权平均。

【汇川技术】分析之护城河

护城河即为行业壁垒、即拥有相对同行业其他公司有竞争优势->护城河宽的公司其盈利能力相对较高

盈利能力的两个维度:

1. 高端质优-价格高 -> 求效益

2. 薄利多销-成本低 -> 求效率

量化指标之一:

毛利率对应价格高否?毛利率=(营业收入-营业成本)/营业收入

量化指标之二:

三费占比成本低否?三费占比的的公式是(销售费用+管理费用+财务费用)/营业收入

毛利率和三费占比两个指标可以体现出企业在经营活动中的运营和管理、销售及财务水平。另外,制造业的规模优势也是考量因素之一。

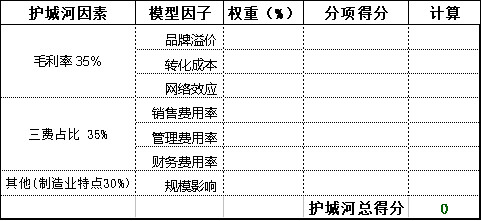

分析其护城河框架:对护城河几个指标进行加权打分后得出总分,评估护城河的有无及宽度。(见下表)

毛利率分析

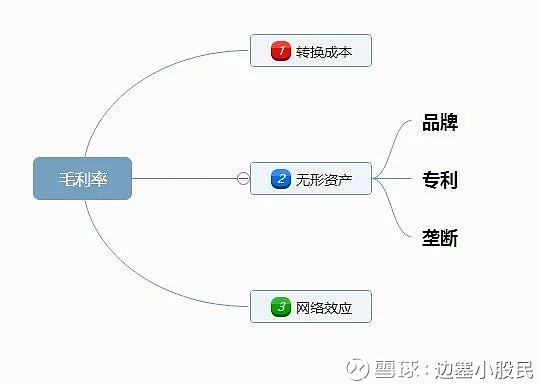

影响毛利率的几大因素(参考巴菲特的护城河)

第一:转化成本

第二:无形资产,包括品牌、专利、垄断(资源、行政许可等)

第三:网络效应

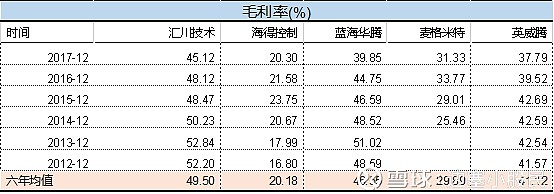

根据2015工业自动化百强榜单公布的公司,最终选择:上海海得、英威腾、麦格米特、蓝海华腾及汇川电气本身共五家公司进行行业对比。

整体思路:分解每个指标并评分,总分加权平均。

总的来说,这六家公司自上市以来,汇川的平均毛利率是最高的,达到近50%,从2012年其一直维持在45%以上,前3年(2012~2014)甚至在50%以上,领先于海得控制以及麦格米特10到20个百分点。 蓝海华腾和英威腾的平均毛利率也不错,能达到40%出头。

从时间维度来看,2012~2017年汇川、蓝海华腾以及英威腾三家毛利率高开低走,2012~2014处于相对高位,之后从2015年至2017年逐渐趋缓降低并稳定下来,保持在40%以上相对高位。 海得和麦格米特的趋势相反,低开高走,海得2012~2014在20%以下,2014~2017逐步上升到20%, 麦格米特2014~2017从25%上升到30%左右。

从这些数据中引申出两个疑问?

第一,为什么汇川(包括蓝海、英威腾)平均毛利率要高出海得、麦格十多甚至二十多个点?

第二,为什么这六年之间汇川、蓝海、英家是高开低走,海得和麦格是相反趋势?

从结构来看, 毛利率受制于产品比例以及产品对应的细分利润率两者综合影响,所以第一个问题打算从结构比例和细分市场利润入手分析。解答第二个问题,除了产品结构及细分市场利润分析外,是否还有其他隐藏的因素?

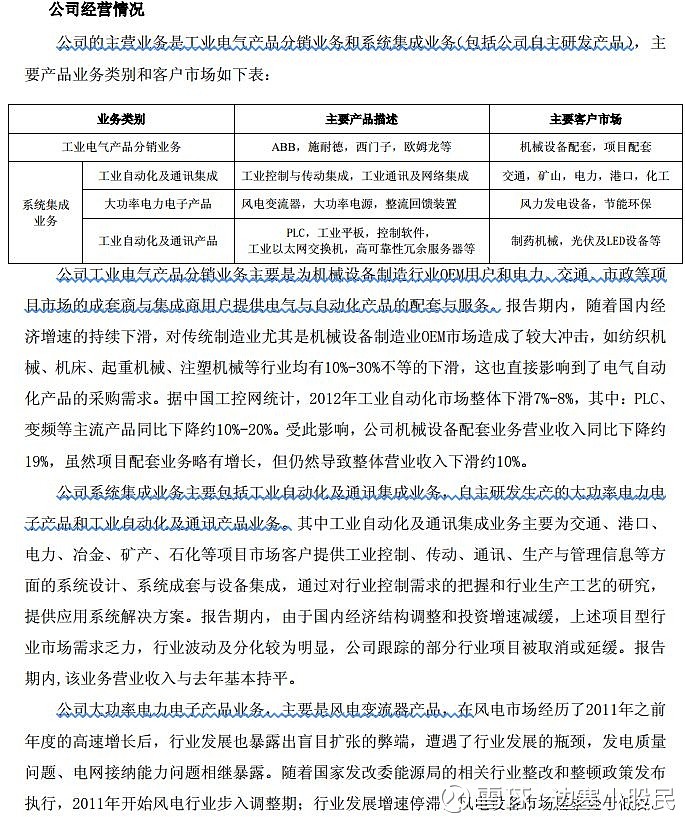

下面我们通过这几年公司年报公布的信息找到其原因:

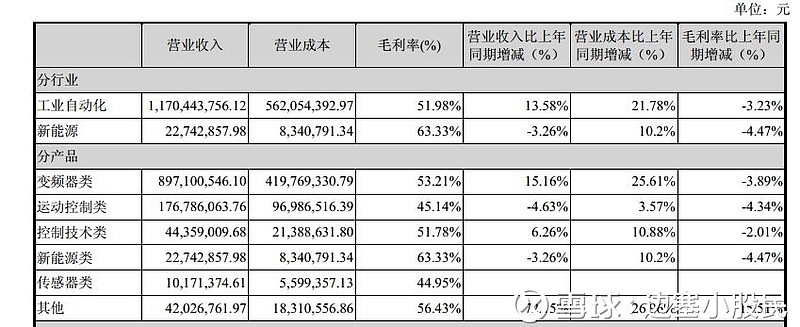

2012年汇川年报上产品种类及营收分类比例

2012年时的主要产品

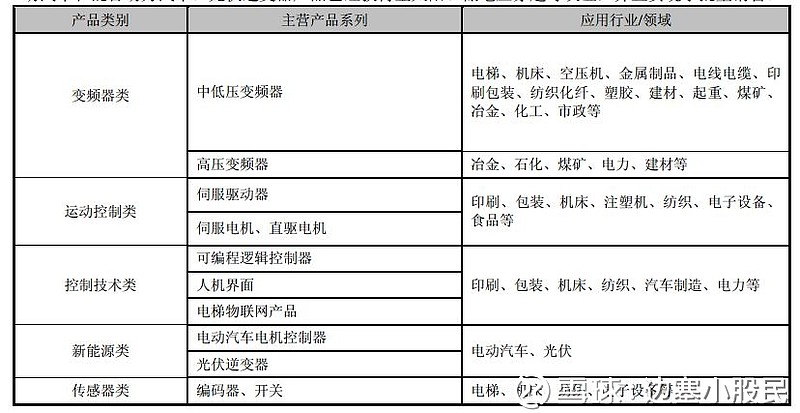

2012年工业自动化营收占比98%,利润51.98%之间浮动;新能源产品占比只有2%,利润在63.33%。所以2012加权平均后毛利率在52.20%, 与年报完全一致。

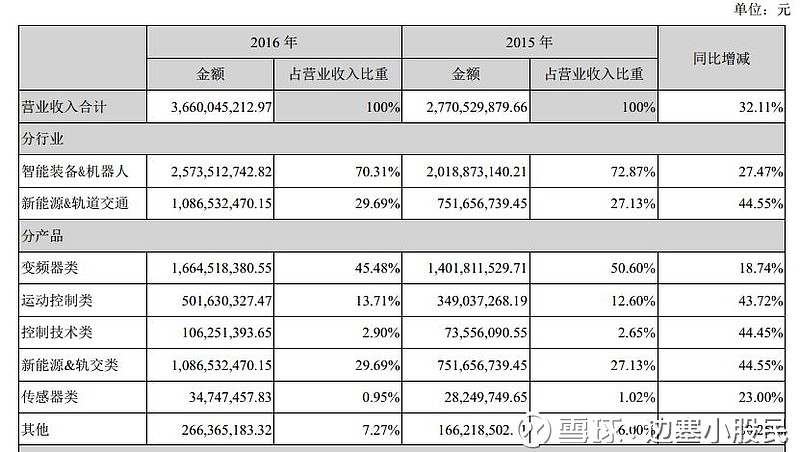

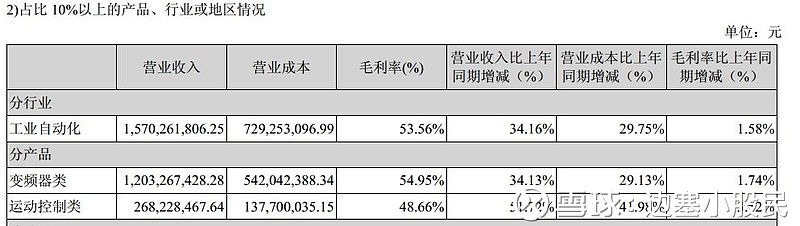

2015与2016分产品比重

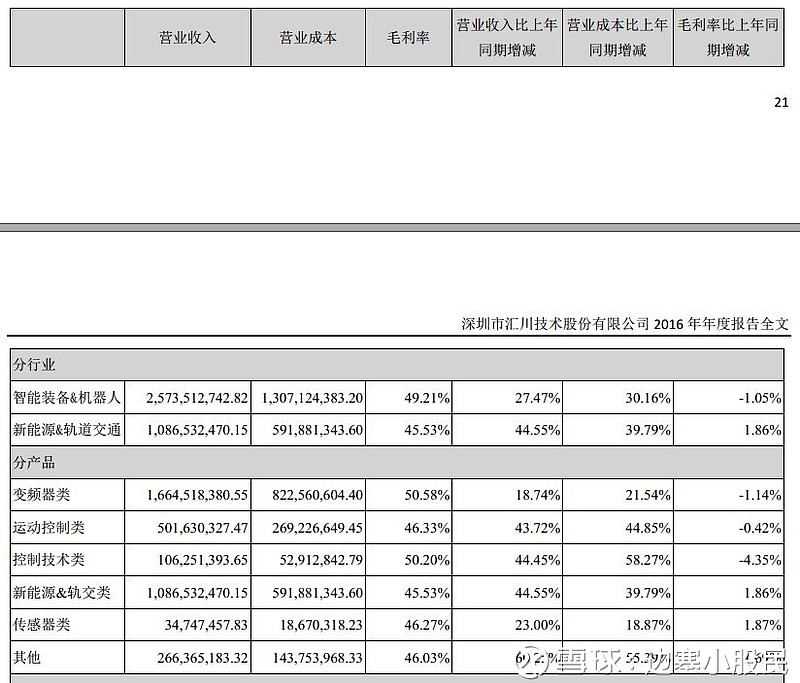

2015与2016分产品毛利率

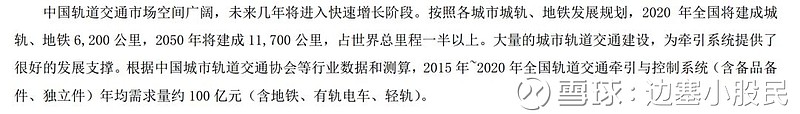

反观2015~2017年 汇川营收产品分类,2015年工业自动化营收占比73%,利润50.3%;新能源产品外新增了轨道交通占比有27%,利润在42.7%。

加权平均后得到毛利率48.24%与年报上48.12%基本接近。2016年工业自动化营收占比70%,利润49.2%;新能源产品外新增了轨道交通占比有30%,利润在45.5%。因此加权平均后得到毛利率48.09%与年报上48.47%基本接近。

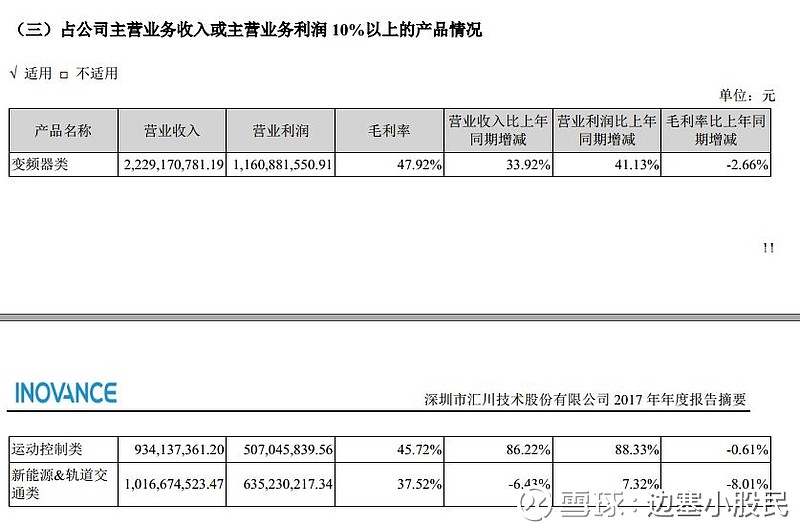

2017分产品分类

2017分产品利率(营收10%以上细分产品)

2017年年报不同于2016、2015或者2012,没有归大类为智能制造(包括变频器、运动控制、控制系统)和新能源+轨交两大板块,而是只显示了占比10%以上营收的细分类, 变频器占比22,29/44.77=46.6%, 其毛利率47.92%; 运动控制21%,毛利率45.72, 新能源与轨交22%,利率37.52%,其余还有控制技术类占比4.6%,毛利率按照2012、2015、2016大致平均为50%,其他类产品占比7.6%,毛利率无数据(保守假设为40%)。综上平均加权毛利率在44.3%,与年报45.12%基本接近。

从数据分析中可知,工业自动化基本毛利率在45%~50%区间,其份额从2012年的98%逐渐到2015/16年的70%左右,另一方面看新能源及归家板块, 2012年只有新能源,占比2%(利润率63.33%),对毛利率影响微乎其微,随后到2015/16年轨道加入新能源后,营收占比增加到30%水平,由于轨交的毛利率低(从2017年37.52%看出轨交拖累了新能源利率)导致新能源&轨交板块整体毛利率低,其板块业务占比越大,对总毛利率下降引力就越大。

所以可以看出:

Ø2012之后到2016随着新能源&轨交业务占比越来越大,毛利率越来越低。从官网大事记看到,汇川2015年收购了江苏经纬轨道交通设备,进军轨交业。

那推测2014毛利率还应该维持高位,事实确实如此,2014在50.23%以上(2014工业自动化占比83%,毛利率51%; 新能源17%,毛利率相比2012降至44.6%)。继续深入,为什么新能源毛利率从2012的63%到2014会降低20个点呢?翻开2014年报摘要,发现2014新能源类毛利率纸币上年减少1%(见下图),那说明新能源毛利率2013就降低了。

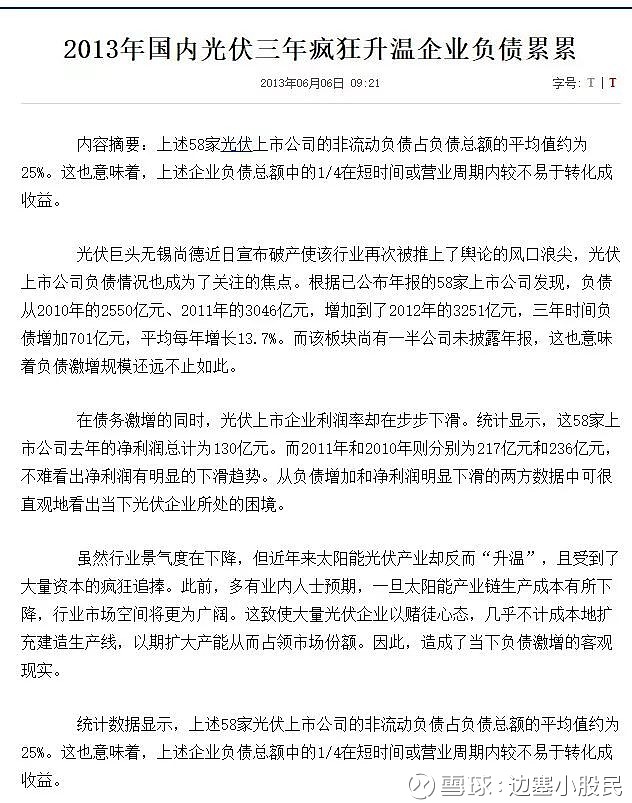

2013新能源占比8.9%,不到10%。

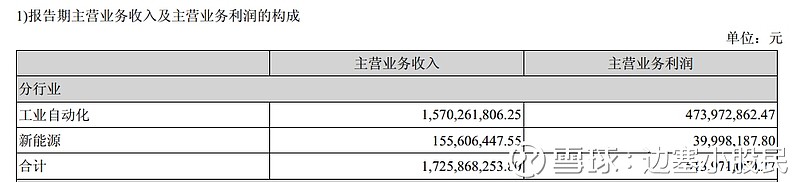

不同于2012的全列,2013年报摘要利用大于10%门槛很巧妙的绕过了新能源的毛利率指标(见下)。 如果通过加权平均毛利率公式反推,可得到新能源毛利率在52.84%=91.1%*53.56%+8.9%*X, X=45.47%,结合2014新能源毛利率是44.60%,与2014年年报中下降1%情况吻合。所以问题仍然存在,为什么2014年新能源毛利率同比巨降?

公开材料没有说明, 线索断了,联想 2012到2013之间新能源产品及投资是否有大动作?

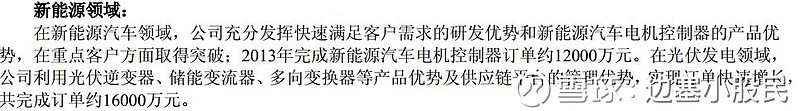

在2012年报摘要中看到以下一段,结论2012新能源中光伏部分在积累阶段,63.3%应该是电动汽车电机的利润率。可以推测2012新能源基本是电动汽车电机,新能源整体只有2200万,只占比2%,即使销售10%的下降也影响不大。

2012年报段落见下

回头看2013年报,2013貌似新能源的电动机和光伏两个方面业绩都不错。而电动机利润高。

那基本可以判断2013到2014光伏利润低了,订单多,赔的多。百度新闻基本证实了判断。

Ø2017相比2016新能源&轨交占比从30%下降到22%,理论上毛利率应该上升,但实际毛利率下降3个大点,是否先立个旗,估计2017相比2016新能源与轨交中轨交占比很大,拖累了毛利率。

2016年年报中关于轨道交通领域描述见下,基本都是政策新闻,说明没有太多订单业绩支撑。

2017轨交的描述见下,表明2017开始有订单储备了,轨交在新能源中占比逐渐增大,但轨交利润率由于市场竞争激烈,利润率必然有限。

至此,第一个问题和第二个问题中的主角-- 汇川自身的趋势有了基本分析,接下来尝试分析下第一个问题中为什么同期蓝海华腾和英威腾和汇川的毛利率均高于当时的海得和麦格米特一大截?

预判原因两点,第一,业务方向(产品)有差异;第二,业务方向类似情况下,企业管理水平有差异.

看一下其他公司的业务方向及其比例

1. 英威腾

2013年报摘要:

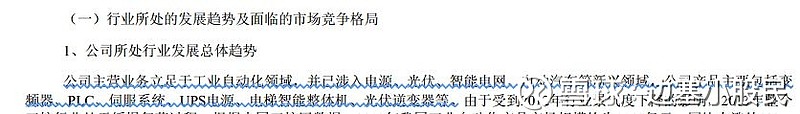

工业自动化为主,进军电源UPS、光伏逆变器、电动汽车。

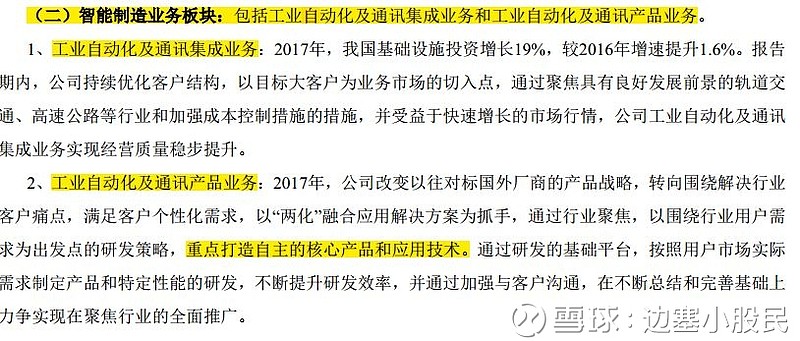

2017年报简要:

工业自动化、新能源汽车、网络能源及轨道交通,具体产品也是PLC、变频器、伺服、 UPS、电机、汽车动力总成、主电机控制、辅助电机控制、光伏、充电桩、轨道牵引系统等

2. 蓝海华腾

2015年报摘要

2017年报摘

从主营业务方向来看,不同时期的英威腾和蓝海华腾与汇川都保持在工业自动化(变频、伺服)、电动汽车电机控制的主线上,汇川和英威腾在2016~2017战略布局、进军轨道交通牵引业务。

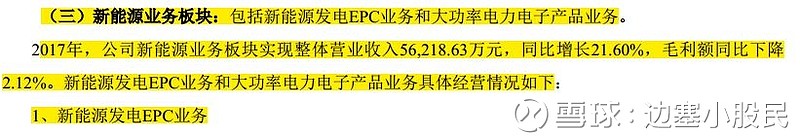

接下来看平均毛利率相对低的海得和麦格米特。

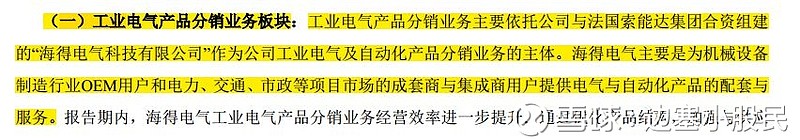

3,海得控制

2012年海得年报摘要

2017年报摘要

由此可见,海得的主营业务有三部分组成:电气分销、工业自动化集成(含部分产品)、新能源主要是光伏、风电的集成以及风机系列产品。

初步可见, 海得主营业务方向和基因与汇川等自动化产品起家不同,海得以分销和光伏、风电工程承包为主业,挣了钱后开始做产品、主要是风电产品。该行业收外部因素影响明显、政策和市场周期性波动比较大。

4. 麦格米特

由此可见,麦格米特主营业务主要以2C端的家电电控产品(电源功率类相关)为主,工业电源为辅, 工业自动化的变频、PLC、伺服再次。

初步判定,由于业务方向不同,麦格米特与汇川、蓝海华腾等纯血自动化公司的毛利率不同的可能洗净较大。 如果细分到各产品占比(饼图)以及各产品平均业内毛利率指标,预计可以更量化地证明该判断。

那么又引来了一个新问题:汇川对比其他家是否有明显的护城河? 无形资产、转化成本、网络效应以及成本优势。

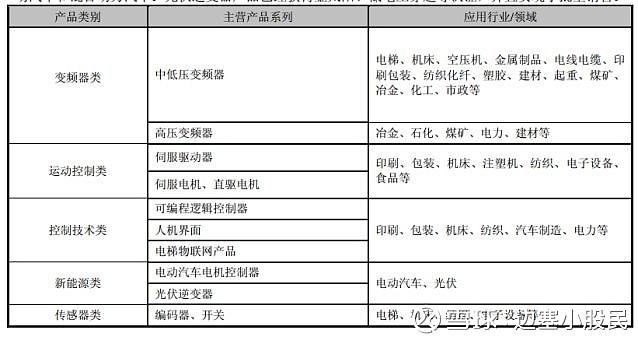

汇川的主营业务见下图

2016年研发人员比例和投入绝对值和比例、专利数量

汇川技术诞生很晚,业务是从2004年起步的,他们的主要管理和技术人才是从华为出来的,在华为深厚的工作经历和对华为体系的理解,使汇川很快走入了快车道。它们也步华为后尘,从国外引入了IPD研发管理体系,可以理解为一个优秀的研发管理体系;华为8万多名研发人员,如果不是运用IPD管理,很难继续保持30%的增长率。

由此可见,汇川研发的重金投入形成的专利护城河还是有一定宽度的。

品牌溢价

首先品牌上,由于非终端客户品牌,行业外人了解的不多,业内都知道汇川要做中国的西门子,还是有一定品牌认可度的。

资源垄断方面,汇川及其他家都属于技术密集型的工业自动化领域,上游供应链和下游行业范围很广, 与能源、地产等资源密集型企业相比谈不上有独特的资源优势,业内竞争市场化程度较高。

☝品牌得分 4/5 (5分满分)

转换成本

其次,转化成本方面,自动化及新能源领域已经是高度红海,受众分为终端项

目型客户(如电力、市政、化工、地铁等基础投资主题)和原始设备制造商OEM型客户(如包装机械制造、印刷机械、橡塑机械等设备制造商),转化成本从产品兼容角度考量,一般控制类产品如PLC、通讯等需要编程及软件调试,替换需要投入较大时间和人力;变频、伺服、电机等产品类似USB,参数符合即插即用,替换成本较低。 从这个角度,汇川主要从变频器起家, 因此转化成本不算高,如果出现更具性价比的品牌,客户转换不困难。例如欧美系自动化大幅降价,客户很可能选择高知名度的欧美产品。 当然,由于该领域转化成本不高,汇川反而逐年蚕食了不少由美日德甚至台湾品牌垄断主导的市场和客户,这也是汇川的营销策略。

☝转化成本得分 3/5

网络效应

再次,网络效应方面, 汇川在布局工业互联网,如云服务、 手机APP、其特征类似互联网有较强的用户粘性,但应该刚起步(下图官网上均无介绍),网络效应的护城河也谈不上。

☝网络效应得分3/5

三费占比分析

销售费用

接下来成本优势方面,看三费占比及规模效应

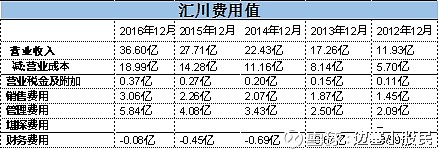

通过六年平均的消费占比对比来看,汇川属于中间偏高位置,相对于英威腾的33%低了10个点,相较于海得16%高了7个点,与中位数蓝海华腾的22%相差不大。总体三费控制属于正常水平。

接下来细分三费构成和比例

销售费用类中汇川流年9.6%,最低的麦格米特为5.46%,最高的英威腾为13.34%, 汇川属于中间数水平。

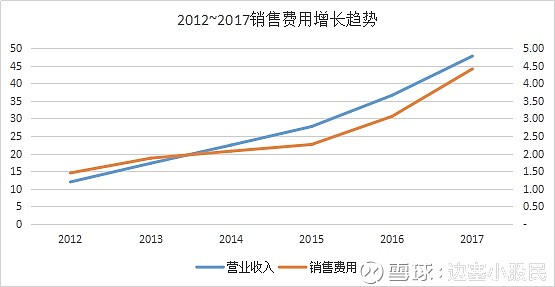

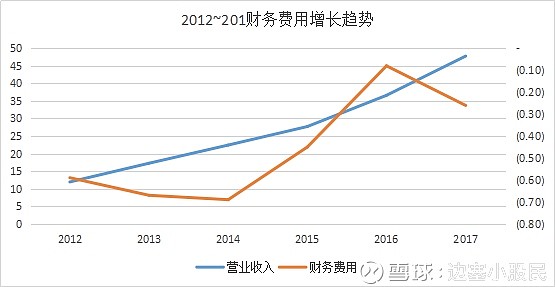

从上表中可以看出,汇川的销售费用率从2012至2017逐年降低, 销售费用率决定于两个指标,销售费和营收。为了更直观地看清销售率的变化趋势,见下图。

从表中可以分为三个阶段:

2012至2014年,营收增长更快(斜率更大),说明公司规模在快速增长。期间销售费用稳步增长(斜率平滑),由于营收相对较小,所以 费用率相对高10%~12%;

2015至2016开始,营收和销售费用增长速度趋同,同步增长。由于营收相对大了,从而15年用率相对低8%左右并保持到16年左右。

2016到2017后, 销售费用增长趋势相对营收更快,从而费用率相对提高,2017销售费用率同比提高了1%,至9.23%。推测应该与公司战略相贴近,在某些细分领域加大销售力度,充分扩张市场。 (待进一步信息验证)。

总体来看,2012~2017营收和销售费用基本同步保持增长,公司主营市场投入和回报正相关,业务良性循环。

☝销售费用率得分 3/5

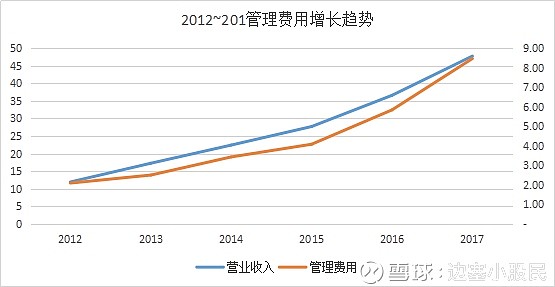

管理费用

接下来看管理费用:

管理费用中,汇川以16%列入第二高,仅次于英威腾21%。最低的是海得控制仅有10%不到。

从趋势可以看出:

2012至2015,管理费用与营收基本同步,其中2013年管理费用六年来最低,只有14.5%。

2015至2017,管理费用持续上升,增长趋势高于营收,所以从2015的14.73%上升到2017的17.73%。

2013和2015的管理费用相对低的原因剖析。

☝管理费用率得分 4.5/5

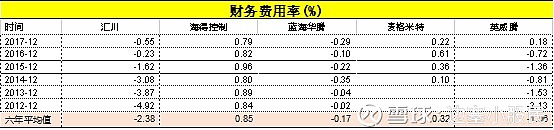

财务费用

财务费用率指标只有汇川和蓝海华腾始终是负值,说明是正向的利润流入,而且汇川是六家企业中财务费用率最低的,表现出色。 汇川从2012的-4.9%到2017年的-0.55%,逐步升高。 2016年财务费用率是-0.23%,是历年来最高的一年。

财务费用是负数的一般归结为两个原因:利息收入大于支出,说明企业的融资能力强,现金流稳定,例如青岛啤酒账面资金带来的利息大于各种借款的成本;还有一种是汇兑损益。 考虑到汇川目前主要市场还是国内,所以初步判断汇川的融资能力很强。

关于汇川的资本运作能力,可以结合财报和公开信息进一步判断。

☝财务费用率得分 5/5

其他方面分析

那么汇川财务费用率逐年趋向于正的原因是什么?趋向于正说明融资成本或者利息逐渐提高, 这些需要参考每年的现金流量表解答。

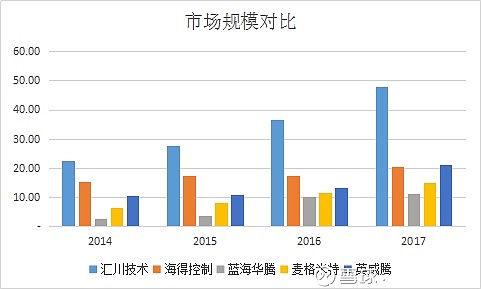

规模方面,汇川的营收与其他家的横向对比

可以看出,汇川规模绝对碾压并且基本保持线性增长。蓝海华腾、麦格米特和英威腾虽然也稳步增长但规模还是差了一截,海得控制基本原地踏步。

☝规模效应得分: 4.5/5

------分割线-----

以上逐步分析了汇川的毛利率(包括品牌效应、转化成本、网络优势)、三费指标及规模水平,各项得分可以加权平均估算一个护城河的总得分,设计模型计算如下:品牌、转化、网络各15%,三费占比45%(三块费用各占15%),规模影响10%.

总得分为3.675分,按照5分制为73.5分,属于中上水平,其中毛利率、费用管理和财务管理优势更强一些,个人评价有一定护城河,有一定宽度但不是非常强类型护城河。

对于这篇文章,给我最大的感觉就是作者比较用心,从文章中就可以看出,作者是翻了大量的年报的,这样做的好处是尽可能的保证客观,正如我上篇文章《面对繁杂的信息我们该怎么办》中提到的“事实”才是我们应该重点关注的,在加上分析护城河的时候,作者分解每个指标并评分,总分加权平均,使这篇文章极大的去除了主观偏见

这篇文章让我们知道了如何最大限度地去除主管偏见是(事实上之前也专门发过类似的文章《如何去除主观偏见》)以及如何深挖数据。当然如果作者在丰富一些定性分析那么这篇文章会更加饱满(后半部分更是如此)

总之,对于作者的第一篇分析文章这已经很难得了,下了不少功夫。如果这篇文章对你有一点点的帮助,我建议大家点击右下角的♥,对于原文作者来说也算一个鼓励,你的点赞也许会成为他前进的动力。

更多干货,请关注我的微信公众号“ 价值成长”。