本来没法做这次的美团Q4业绩前瞻了,原因有二:

一是我之前以为美团业绩发布在3月底,29号左右,即3月的最后一个周五,没想到放在了3月22号,等我发现的时候,时间已经很紧张。

二是由于前面几次的前瞻预测,数据部分跟实际情况太过接近,一方面很多读者朋友发来赞誉,这种赞誉背后的高期待,本身对我构成部分压力;另一方面,我也听到一些质疑,认为我有内部渠道,提前拿到了部分数据,虽然我只是根据实时跟踪预测,自觉问心无愧,但也难免增加压力;此外,还有一些预料之外的压力。

说来说去,数据准或不准其实更多是运气成分,对实际股价的判断作用也不大,与其纠结在一两个数字的精准度上,不如更多从定性的角度思考公司的发展脉络。

所以,我决定折中一下:以后的业绩前瞻公开预测,关键指标如营收、利润等,我只给出区间数据,具体预测值只跟朋友们私下微信沟通了,而这篇前瞻也将以定性分析为主。

本文将主要分为两个部分:

四季度重点业务数据定量预测

核心战场局势和未来展望分析

我将尽量把内容压缩在2500字以内,Let’s enjoy it。

一、定量预测:重点业务业绩和数据前瞻

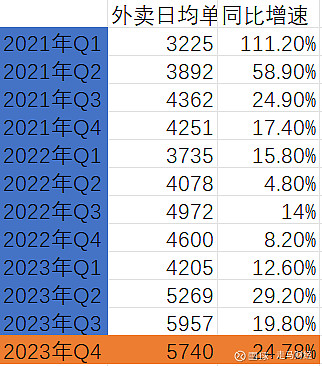

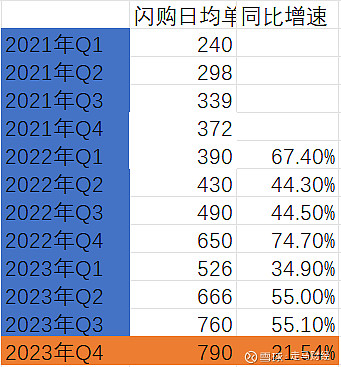

外卖与闪购

外卖日均单量预计约5740万单,同比增速约24.78%,环比下滑约3.6%(底色标橙色表示为预测值,下同)。外卖每年三季度为高峰,四季度环比略微下滑正常,2022年Q4环比下滑7.5%,2021年四季度环比下滑2.5%,当然22年Q4有疫情扰动,所以环比下滑较大,这使得22年Q4基数较低,所以23年Q4的同比增速较快,接近25%。

22年Q4疫情影响,一方面订单有较多大额订单,单均金额较高,而23年Q4不仅没有这个额外因素,还因为消费需求不够强劲,单均金额较正常年份均值略有下降,料从正常年份的49元左右下降到了48元左右,而22年Q4的均值在52左右;另一方面疫情状态下的用户补贴很少,而23年Q4受宏观基本面影响,为刺激需求提升了补贴;此外按年计,美团外卖拼好饭的占比显著提升,22年Q4该业务的占比为低个位数,23年Q4已经达到10%左右,这也会使得营收的增速比单量增速低。预计美团外卖营收同比增速23%左右。

闪购日均单量预计约790万单,同比增长21.54%,这是由于22年Q4有疫情影响的超高基数,实际上如果从21年Q4来看,两年的CAGR仍然高达近46%,而环比增长3.9%说明该业务仍然远未到成熟期。

同样由于22年Q4疫情影响,闪购单均金额有所下滑,补贴有所上升,这使得它的营收增速略低于单量增速。

含外卖和闪购在内的即时零售日均单量达到6530万单,同比增速24.38%,环比下滑约2.8%,其中闪购按单量已经达到外卖的13.8%,按GTV已经达到外卖的大约22.9%,根据我们此前的预测,闪购最终的利润率可能达到外卖的1.5倍,因其隐含更高的广告货币化率,以及3P订单占比较高,这可能意味着截止四季度,闪购业务的最低估值已经达到外卖的35%左右,考虑到他比外面高得多的增速(约3倍),说闪购应该估值另一个美团外卖,实不为过。

当然,不同市况下,市场估值逻辑不尽相同,这是另一回事了。

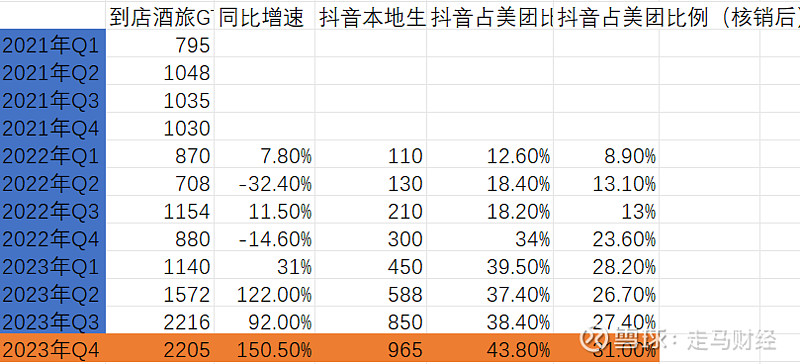

到店酒旅

到店酒旅四季度GTV大约2205亿,同比增速约150.5%,同期抖音本地生活GTV约965亿,抖音达到美团的约43.8%,远高于Q3的38.4%,核销后GTV也达到了美团的31%左右,接近三分之一。显然,抖音的增速在去年Q4仍快于美团,它处于进攻阶段,这一点市场已经明显反映。

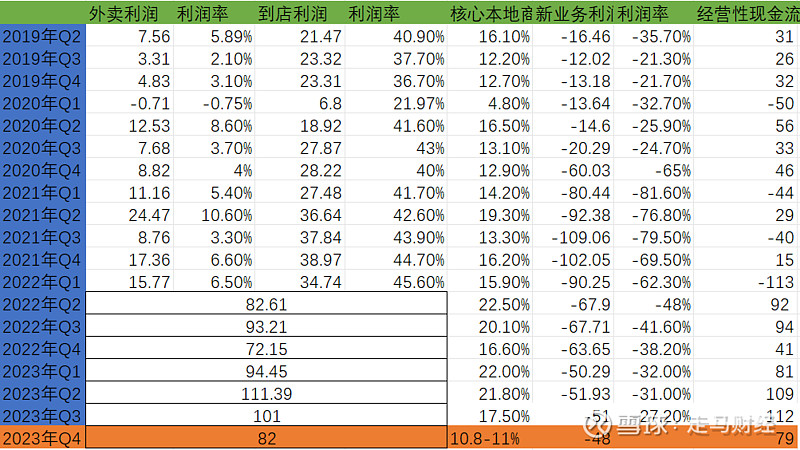

到店酒旅季度营收介于145-160亿区间,利润率预计在30%左右,利润率同比环比均下降,反映了四季度竞争仍然激烈。

从某种意义上,四季度业绩表现对当前股价的影响不大,更重要的是24年Q1的预期指引。

稍微透露下,Q1抖音的比例估计仍会上升,但Q2开始美团的占比可能会达到或接近平衡,这可能是今年1-2月份美团股价跌破发行价创历史新低的原因之一,其他的原因当然还包括经济悲观预期、收购饿了么的潜在担忧等等。

随着双方人员架构调整,战略意图似乎有所变化,加上收购饿了么担忧下降,美团今年的行业外部环境是好于2023年的。

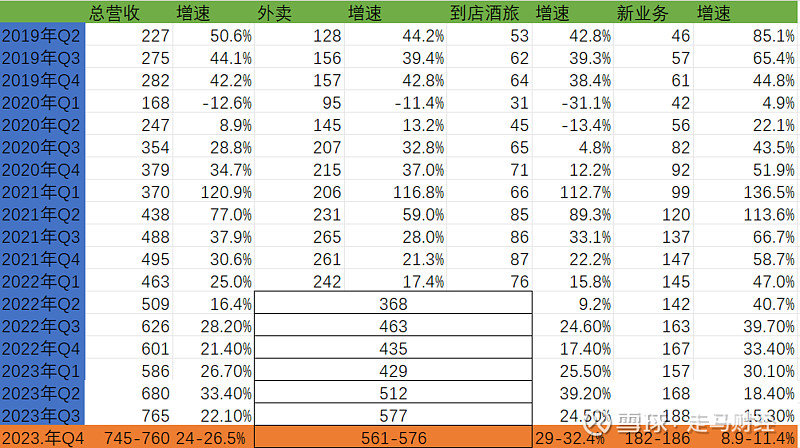

综合外卖、闪购和到店酒旅,美团核心本地商业的营收预计达到约561-576亿区间,同比增速介于29-32.4%。

新业务

新业务重点在减亏预期,预计四季度优选亏损将有所缩窄,新业务整体亏损预计在48亿左右,营收预计在182-186亿区间,同比增速8.9-11.4%区间。

基于上述预测,美团四季度营收预计在745-760亿区间,同比增速24-26.5%区间。

预计四季度核心本地商业利润约82亿,整体经调整净利润约34亿。

核心本地商业利润率10.8%到11%之间,经营性现金流大约79亿。

二、定性回顾:核心战场局势分析 一些战争或已结束

到店酒旅的战争或已结束 但竞争将永续

到店酒旅是开放市场,竞争是永续的。但是与抖音的战争,实际上可能已经结束了。当然,这是非常前瞻性的判断。

当我们说这是一场战争时,意味着双方将不惜一切代价夺取关口,取得压倒性的优势。

现在已经不具备这样的内外部环境。

从外部环境来说,中国互联网巨头开始集体意识到,行业正处于从互联网到AI的转换周期,所以相关公司人员架构调整频频。从阿里到京东,从拼多多到字节跳动再到美团,无不如此。

具体到字节跳动,它调整了最具公众关注度的张楠,从抖音CEO转为剪映和Capcut的负责人,全面进军AIGC,本地生活领域,复杂商业化的浦燕子兼任,此前朱时雨负责期间,实际上抖音的GTV总量和份额都是明显上升的,最大的问题可能是利润率问题,抖音本地生活由盈转亏,竞争激烈是一方面,抖音更高层应该是不满意的,这与它的战略意图也不一致。

新年伊始,外卖收缩,并进一步调整至电商小时达旗下,负责商业化的几位副总裁调任本地生活,都反映了抖音从粗放型增长,转而追求利润率、核销率的转变。

而美团这边,将本地生活与外卖结合,统一交给少壮派代表王莆中负责,资源整合与增加火力的意图明显,尤其是在餐饮领域,头部连锁商家预计将会更加重视美团平台。

此消彼长之下,实际上意味着战局双方的战略意图已经发生了改变。

战争或已结束,竞争将持续。

美团预计24年到店酒旅利润率将进一步下降,继续维持低价、市场份额优先的战略,抖音则将利润率、核销率放在了最核心的位置。当然,市场战况也会有波动,双方也会根据具体情况略有调整。

双方从战争态势,转换进入竞争局面,当然,这仍处于战略转换的初始阶段,我们可能需要多花2-3个季度看到业绩上的反映。

外卖、闪购局势稳定 不可控因素极低概率

最近两天,市场又在传抖音收购饿了么的传闻,但是这种传闻可信度极低,我们在前两天已经发布两篇文章分析这些传闻大概率为假,有一定可能性的,是抖音投入15亿美金加流量扶持,战略投资饿了么,持股约20%,但目标不是外卖,而是支持抖音电商的同城零售体系,即小时达业务,这也符合前阵子抖音将外卖划入小时达整合的动作,当然这种可能性也不见得高,只是客观存在,而直接收购或大股东控股饿了么直接做外卖的可能性微乎其微。

我们认为,即便抖音真的收购饿了么直接做外卖,也不影响终局,但这种事情如果万一发生,当然会对即时股价和阶段性利润率产生负面影响。

短期来看外卖的真正挑战,仍然是宏观经济的不确定性和消费预期的萎靡,美团祭出提高补贴+拼好饭+直播短视频等内容化战略,能否扭转乾坤,我们仍然需要继续观察。

闪购业务处于高速发展周期,美团具备履约优势,同时在用户心智和供应链层面具备明显先发优势,如果没有意外,它将持续是该领域的最大竞争者,但该业务的垄断属性不及外卖,相信阿里、抖音、京东、拼多多等行业巨头最终都会获取一定的市场份额,原因是商品闪购对时效要求不及外卖敏感,而该业务整体市场又远大于外卖,不太可能像外卖一样被美团占据三分之二以上份额。

新业务目前重点是减亏预期 零售短期看近场长期看AI

优选的减亏预期是大概率事件,新业务24年的亏损有望降低到120亿左右,整体亏损率将降低到15%左右,25年则有可能进一步降低到10-12%,亏损降到80-100亿区间。

除了优选减亏,小象的扩张也值得期待,该业务的弹性实际上是非常大的,只是经济下行周期,市场对它的预期压到了极低,如果经济恢复到稳定局面,只要GDP维持4%以上增长,CPI维持2%以上增速,小象的潜在客群有望达到1.5亿中产家庭,随着该业务的UE全面回正,自有品牌跨品类经营策略逐渐兑现,这是一个线上版的Costco,目标GMV有望达到6000亿上方,即平均每个三口之家支出4000元在上面,占中国中产家庭户均线上支出40000元的10%份额。

长期来看,本地生活的“战争”只是曲折进程中的一朵浪花,也许竞争参与各方都过度放大了这一仗的战略意义。

优选的故事也存在思维错位:2020年美团入场时,是将这一行为视作战略进攻看待的,目标是借此进入实物电商领域。

回头来看,美团在实物电商领域应该以防守姿态跟随,可能聚焦在近场电商是更符合逻辑的。

首先,传统实物电商已经是个成熟的红海市场,除非有抖音那样的流量资源,或者拼多多那样的新人群战略机遇,不然很难啃下来。

其次,历史上几乎所有的巨大成功,往往都从一个相对较小的领域建立优势开始。比如理想从增程开启电动车征程,露露柠檬从瑜伽裤开始运动品牌扩张,美团要进入电商牌桌,先从同城近场电商逐步做大,是更合理的。

当下,美团似乎正在回归这一战略思路,优选维持市场的同时尽量减亏,小象则开启了明显的扩张之路,去年下半年开始,逐渐新开了苏州、杭州、无锡、东莞等四个城市。同时,闪电仓则在闪购业务旗下快速扩张。

长期来看,美团的战略挑战者,或许会是一家机器人公司,一家率先掌握了AI技能的机器人公司。

高度智能化的机器人,将在履约层面大量替代骑手,这种机器人可以是人形机器人,也可以是具备AI能力的无人机、无人车,它们的效率将显著高于人类,而成本则显著低于人类,对外卖业务的影响是巨大的。

外卖业务由供给、需求、履约三个环节构成齿状飞轮,履约的突破是最难的,具备AI能力的机器人有可能颠覆这种优势。

今年初,美团进行了组织架构调整,王莆中负责到店和到家业务,出海和无人机、无人车业务直接向王兴汇报。

无人机和无人车的背后实际上是AI的竞争,所以美团对于AI大模型的投入也是巨大的,它在之前就投资了多家大模型初创团队,包括王慧文创立的光年之外,虽然该团队最终出现波折,还有明星公司月之暗面,美团旗下的龙珠深度参与了该公司的A轮融资,其中A1轮20亿的投资,龙珠是领投方。

而AI的技术突破,不仅可以拓宽美团核心业务的护城河,也可以加速美团出海的进程和优势,海外人力成本高企,若有先进的AI机器人加持,美团有可能穿过外卖和本地生活业务难以出海的围墙,彻底打开国际化空间。

沉舟侧畔千帆过,病树前头万木春。着眼于未来,不要过分执着于过去的旧战场。$美团-W(03690)$