【特别提示】本订阅号中所涉及的证券研究信息,均取自于光大证券已正式外发研究报告,由光大证券海外研究团队(TMT/消费/医药/制造等)编写,仅面向光大证券专业投资者客户,用作新媒体形势下研究动态的宣传。研究报告有时效性,任何研究报告内容仅代表报告外发时特定时点的研究信息汇总,任何关于研究报告、研究观点的解读,请联系对口销售或具体研究员。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。光大证券研究所不会因关注、收到或阅读本订阅号推送内容而视相关人员为光大证券的客户。

报告发布信息

报告标题:《24Q2营收指引不及预期,AI货币化潜力待释放——Meta Platforms(META.O)2024年一季报业绩点评》

报告发布日期:2024年4月25日

分析师:付天姿 CFA FRM(执业证书编号:S0930517040002)

联系人:宾特丽亚

往期回顾

【光大海外】Meta 24年由降本增效转向积极投资,宣布股利和回购计划

【光大海外】Meta 23Q3广告收入增速创两年新高,元宇宙业务亏损或扩大

【光大海外&互联网】Meta 23Q2业绩超预期,Llama2开源加速AIGC应用端落地

【光大海外】23Q3美股互联网巨头财报:顺周期业务回暖,AI商业化路径清晰

【光大海外&互联网】23Q2美股互联网巨头业绩点评

【光大海外&互联网】23Q1美股互联网巨头业绩点评

要点

事件:美国东部时间4月24日盘后,Meta发布24Q1业绩公告。截至北京时间4月25日7:00,Meta盘后股价下跌15.5%,主要系24Q2收入指引中位数低于市场预期,以及公司上调24年支出指引。

24Q1营收、净利润超预期,24Q2营收指引不及预期。24Q1营业收入364.6亿美元(vs Refinitiv一致预期+0.83%),同比上升27.3%,DAP和ARPP稳健增长为广告业务提供支撑。24Q2营业收入指引365-390亿美元,中位数377.5亿美元(vs Refinitiv一致预期-1.4%),同比上升15.9%~23.8%。24Q1净利润123.7亿美元(vs Refinitiv一致预期+7.6%),同比大幅上升116.7%。公司上调24年支出指引下限,从23Q4的940-990亿美元上调至24Q1的960-990亿美元,主要考虑到更高的基础设施和法律成本。

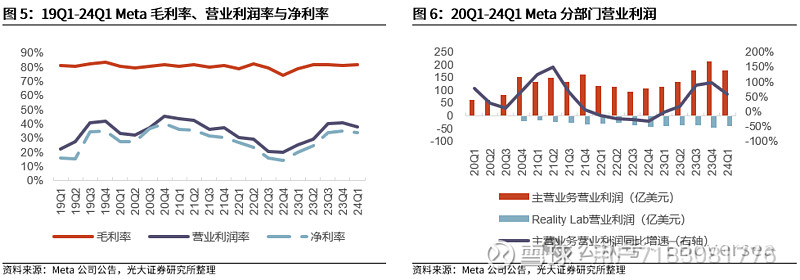

营业利润率环比有所下滑,24年Reality Lab营业亏损将显著增加。24Q1营业利润率37.9%,环比下降0.9pcts,季度营业利润率22Q4以来首次下滑;销售费用率维持同比环比下降趋势,研发费用率、行政费用率环比上升。24Q1 Reality Lab营业亏损38.5亿美元,亏损同比收窄4%,24年亏损将继续扩大。

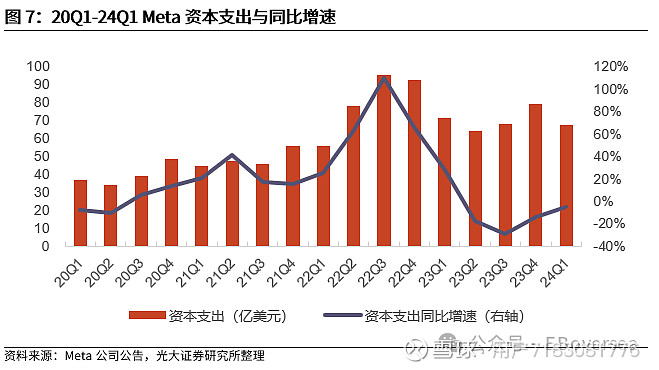

持续推进AI领域投资与研发,上调24年资本支出指引。24Q1资本支出67亿美元,同比下降5.2%,延续23Q2以来的同比下降趋势;公司对24年资本支出的指引从23Q4的300-370亿美元上调至24Q1的350-400亿美元,预计24年资本支出同比增长24.5%~42.3%,主要由AI基础设施投资加速驱动。公司预计25年资本支出将继续增加,以应对AI相关研发和产品推进。

Meta持续探索生成式AI与业务的结合。1)AI提升社交平台使用体验和广告投放效率。基于Llama3的Meta AI集成于社交平台,已在部分地区推出网页版;AI驱动的广告解决方案持续更新,有利于提升广告投放的效率和精准度。2)长期投资于AI基础设施和硬件建设。新一代MTIA性能大幅提升,为Meta AI的工作负载量身定制;Meta采购大量GPU主要用于内容推荐算法和AI模型推理需求。3)探索视觉语言模型,为AI+VR/AR等应用场景奠定基础。

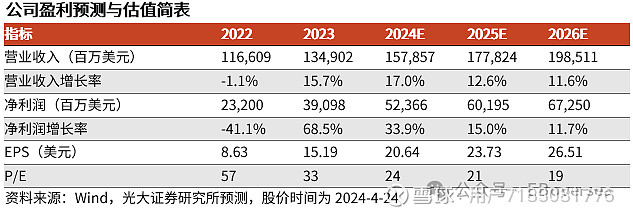

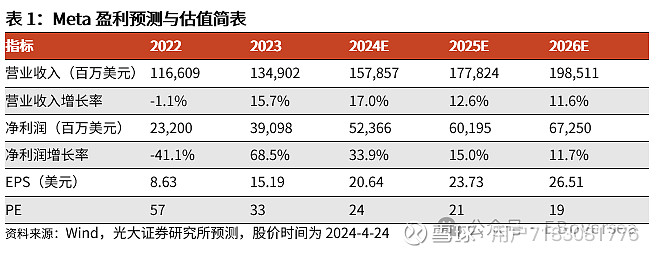

盈利预测、估值与评级:考虑到大选年政治广告支出有望增长,中国跨境电商广告支出提供增长动力,公司积极投资AI研发和产品推进,中长期AI货币化潜力仍待释放,我们上调公司24-26年营业收入预测至1579/1778/1985亿美元(相比上次预测+2.96%/+2.97%/+2.97%),上调公司24-26年净利润预测至524/602/673亿美元(相比上次预测+12.95%/+15.21%/+14.49%),现价对应PE 24x/21x/19x,维持“买入”评级。

风险提示:宏观经济不及预期、新兴业务进展不及预期、AI技术发展和应用落地进度不及预期、AI行业竞争加剧风险。

目录

正文

1

24Q1业绩超预期,营业利润率环比下滑

美国东部时间4月24日盘后,Meta发布24Q1业绩公告。截至北京时间4月25日7:00,Meta盘后股价下跌15.5%。股价下跌主要系24Q2收入指引中位数低于市场预期,以及公司上调24年支出指引。

1)营业收入超预期,延续同比加速增长的趋势。24Q1营业收入364.6亿美元(vs Refinitiv一致预期+0.83%),同比上升27.3%。23Q1-23Q4季度收入同比增速从2.6%持续提升至24.7%,24Q1延续收入同比加速增长的趋势。

24Q2营业收入指引365-390亿美元,中位数377.5亿美元(vs Refinitiv一致预期-1.4%),同比上升15.9%~23.8%。

2)净利润:降本增效基本完成,净利率进入稳态。24Q1净利润123.7亿美元(vs Refinitiv一致预期+7.6%),同比大幅上升116.7%。自23年“效率年”以来Meta持续优化人员和设备开支,22Q3-23Q4净利润从44.0亿美元持续修复至140.2亿美元并创季度净利润历史新高。随着AI相关的投入增加,24Q1净利率环比小幅下降1pct至33.9%。公司上调24年支出指引下限,从23Q4的940-990亿美元上调至24Q1的960-990亿美元,主要考虑到更高的基础设施和法律成本。

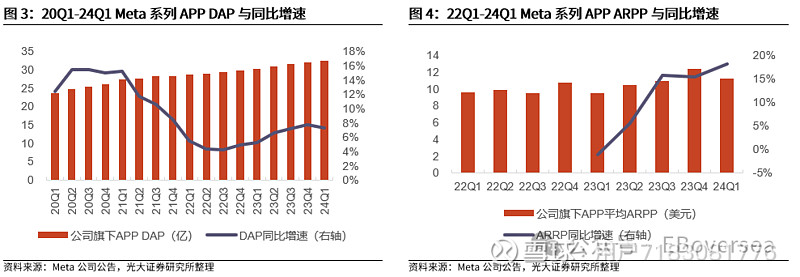

DAP和ARPP稳健增长为广告业务提供支撑。24Q1 Meta广告收入356.4亿美元,同比增长26.8%,占公司总收入的97.8%,广告收入占比环比提升1.3pcts。1)公司旗下APP DAP达32.4亿,同比增长7.3%;公司旗下APP平均ARPP达11.2美元,同比增长18.3%,同比增速相比23Q4的15.4%有所扩大。

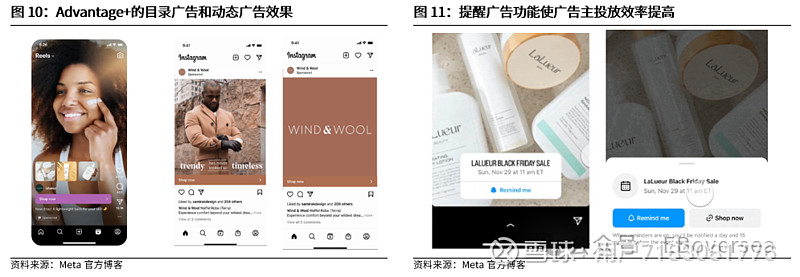

Meta引入购物广告新形式,使广告主投放效率明显提高。Instagram的提醒广告可以加入促销活动的外部链接,并将活动时间直接添加至日历。根据Meta统计,使用该功能的广告主单次购买费用的中位数降低了9.1%,转化率中位数提高了10.1%。24M4 Meta将向所有商家推出带产品标签的广告。

营业利润率环比有所下滑,销售费用持续下降。24Q1 Meta营业利润138.2亿美元,同比增长91%;24Q1营业利润率37.9%,同比增加12.7pcts,环比下降2.9pcts,季度营业利润率22Q4以来首次下滑。费用率方面,24Q1销售费用率7.0%,维持同比和环比下降趋势;研发费用率27.4%,同比下降5.6pcts,环比上升1.2pcts;行政费用率9.5%,同比下降0.5pcts,环比上升3.8pcts。

24年Reality Lab营业亏损将显著增加。24Q1 Reality Lab收入4.4亿美元,同比增长29.8%;营业亏损38.5亿美元,亏损同比收窄4%。公司指引24年Reality Lab亏损将同比显著扩大,持续投资VR/AR产品开发与生态系统建设。

持续推进AI领域投资与研发,上调24年资本支出指引。24Q1资本支出67亿美元,同比下降5.2%,延续23Q2以来的同比下降趋势;公司对24年资本支出的指引从23Q4的300-370亿美元上调至24Q1的350-400亿美元,预计24年资本支出同比增长24.5%~42.3%,主要由AI基础设施投资加速驱动。公司预计25年资本支出将继续增加,以应对AI相关研发和产品推进。

2

Meta持续探索生成式AI与业务的结合

2.1 AI提升社交平台使用体验和广告投放效率

基于Llama3的Meta AI集成于社交平台,已在部分地区推出网页版。聊天机器人助手Meta AI在Llama3的支持下性能大幅提升,主要功能包括:1)交互与生成:Meta AI具备Llama3聊天机器人的基础功能,可直接进行对话,生成文字、图像和动画,为社交平台用户发布内容提供灵感。2)协助发起对话和建立沟通:作为集成在Facebook、Instagram和WhatsApp上的AI助手,用户可以直接加入@MetaAI群聊,或直接在Facebook动态中激活Meta AI,询问亲人和好友参与的话题。3)与更多Meta产品集成:当前Meta AI已植入Ray-Ban Meta智能眼镜,以及Meta旗下应用的搜索栏,并推出了独立的网页版。

AI驱动的广告解决方案持续更新,有利于提升广告投放的效率和精准度。24M3 Meta发布了AI广告解决方案Advantage+的更新,新增功能包括:1)自动优化视频广告:适配Reels、Facebook、Instagram等不同平台,提供更好的广告观看体验。2)自动创建广告变体:帮助广告主动态创建广告素材的多种变体,根据用户的特征和最佳响应进行推送。3)更方便地创建动态广告:利用Meta AI功能将图片广告素材转化为动态广告素材,提升广告展示地效果。

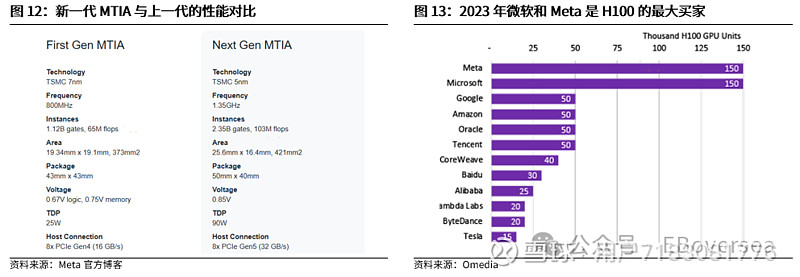

2、长期投资于AI基础设施和硬件建设

新一代MTIA性能大幅提升,为Meta AI的工作负载量身定制。24M4 Meta发布新一代Meta训练和推理加速器(MTIA),为了服务于内容排序和推荐模型,MTIA架构专注于提供计算、内存带宽、内存容量的适当平衡;通过提供更大的SRAM容量,可以在批处理大小有限的情况下提高利用率。新一代MITA相比v1版本密集计算性能提高3.5倍,系数计算性能提高7倍。

Meta采购大量GPU主要用于内容推荐算法和AI模型推理需求。24M1 Meta宣布在24年底之前购买35万块英伟达H100 GPU,建设等效于60万块H100 GPU的算力。根据24M4扎克伯格的访谈,采购H100 GPU除了支持大模型训练和研究外,也有助于对Reels内容排序和其他内容推荐功能的开发,增强公司旗下内容平台的吸引力。同时,由于Meta系列App在全球范围内拥有30亿量级的DAP,GPU储备有助于满足庞大的AI推理需求。

2.3 探索AI技术前沿,挖掘新的技术和应用路径

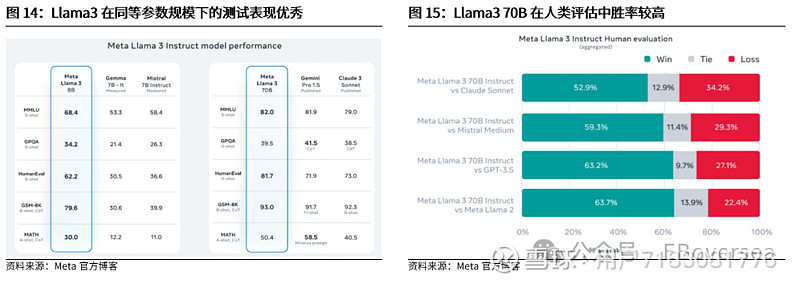

新一代开源模型Llama3性能显著提升,成为8B和70B参数规模中的最佳模型,为开源社区注入新活力。Llama3可免费用于商业和研究,Meta AI由Llama3提供支持。1)Llama3性能大幅提升。Llama 3在24K GPU集群上进行数据量超过15T token的训练,相当于Llama 2训练数据集的7倍;支持8K长文本,具有128K token的词汇量;2)70B参数版本在同级别大模型的评估测验中胜率显著。Llama3预训练模型在7B和80B参数规模中表现出SOTA水平,400B参数规模的模型仍在训练中。Llama3 70B在与GPT-3.5的人类评估中以63.2%的胜率胜出。3)有利于开源社区的技术创新。社区的持续反馈、审查和开发使开源技术更加可靠,基于Llama3或将衍生出更多技术创新。

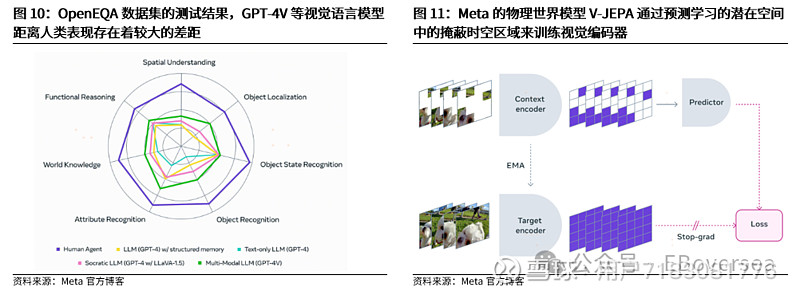

Meta持续探索“世界模型”,为AI+VR/AR、智能驾驶等应用场景奠定基础。2024年4月11日,Meta推出了世界模型测试集OpenEQA,衡量智能体对于周围环境和空间关系的理解。OpenEQA是第一个EQA开放词汇基准测试,测试结果显示在视觉语言模型中性能较强的GPT-4V(48.5分)距离人类表现(85.9分)存在着较大的差距。随着视觉语言模型的不断进步,AI就能充分发挥出VR、智能眼镜等移动终端的优势区间,进一步开发生活助手等应用场景。同时,世界模型也是实现AGI的重要技术基础。

3

盈利预测、估值与评级

考虑到大选年政治广告支出有望增长,中国跨境电商广告支出提供增长动力,公司积极投资AI研发和产品推进,中长期AI货币化潜力仍待释放,我们上调公司24-26年营业收入预测至1579/1778/1985亿美元(相比上次预测+2.96%/+2.97%/+2.97%),上调公司24-26年净利润预测至524/602/673亿美元(相比上次预测+12.95%/+15.21%/+14.49%),现价对应PE 24x/21x/19x,维持“买入”评级。

4

风险提示

宏观经济不及预期:广告业务具备较强的顺周期属性,对公司广告收入增长的预期中包含对美国宏观经济软着陆和消费强劲的预期,若宏观经济不及预期或将打击市场情绪。

新兴业务进展不及预期:在主营广告业务以外,公司加大对AI和元宇宙业务的投资,目前投资回报仍待进一步验证。

AI技术发展和应用落地进度不及预期:市场对AI技术路径的拓展和AI应用落地的速度存在较高预期,若不及预期可能影响市场对Meta盈利成长型的判断。

AI行业竞争加剧风险:AI技术和应用竞争趋于激烈,Meta可能无法持续维持行业领先。

免责声明

本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)海外研究团队依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所XX研究团队名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所海外研究团队的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。

在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。