2024开年以来,以煤炭为代表的高股息板块继续逆势活跃。1月5日煤炭龙头中国神华当日上涨至总市值达6646亿元(数据来源:Wind,下同),超过“新能源龙头”宁德时代(当日收盘市值约6638亿元)。

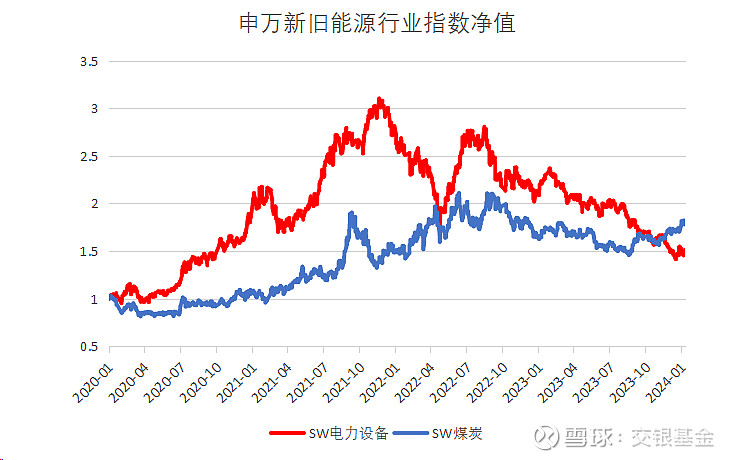

宁德时代和中国神华分别是A股中新旧能源板块的各自代表,两大龙头的表现引发了市场的热议:“新能源为何近年来表现不及旧能源?新能源还能再有起色吗?”

(数据来源:Wind,数据区间:2020.1.1-2024.1.12)

首先我们需要明确的是:新旧能源之间并不存在确定的此消彼长的“竞争”关系。尽管新能源获得了较大的政策倾斜,火电装机容量占比有明显下降,但受益于社会用电总量的不断增长,火电发电量绝对值仍保持相对较高增速。

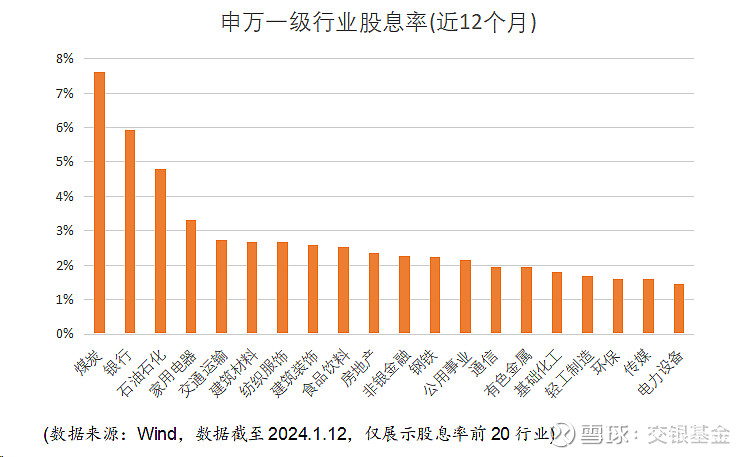

市场对于高股息资产的追捧或许也是中国神华为代表的旧能源板块阶段性表现占优的原因。在国内银行存款利率持续走低以及全球经济存在较大不确定性的背景下,煤炭等高股息资产板块以其经营的稳定性和较高确定性的分红受到关注。从近12个月股息率(截至2024.1.12)来看,煤炭以7.6%的股息率位于(申万)一级行业榜首,而电力设备行业的股息率只有1.4%。

(数据来源:Wind,数据截至2024.1.12,仅展示股息率前20行业)

那么,是否意味着新能源板块表现弱于旧能源的格局会一直持续下去呢?其实并不然,而且展望2024全年,我们对新能源行业的发展保持信心。

首先,新能源在政策层面上获得更多的倾斜,“碳中和”是长期政策基调,近期中共中央、国务院也发布关于全面推进美丽中国建设的意见。其中提出,到2027年,新增汽车中新能源汽车占比力争达到45%,行业需求有望进一步迎来增长。

另外,相对旧能源,新能源的成长性优势仍然是非常显著的。根据中汽协数据,2023年,新能源汽车国内销量达829.2万辆,同比增长33.5%;新能源汽车出口120.3万辆,同比增长77.6%,“汽车出海”或成为缓解行业内卷的重要抓手。

此外,从宏观流动性层面来看,去年10月下旬以来美债利率持续回落。在增长回稳且流动性较宽松的宏观环境下,成长风格资产有望阶段性占优,新能源等前期受挫较多的成长板块可能会迎来阶段性机会。

所以,我们认为新能源当前的布局价值或值得关注。板块当前或处于性价比较高的时刻,后续如果行业基本面有进一步改善或是政策层面迎来更多支持,板块行情或有望迎来反弹。看好新能源长期价值的投资者可以关注跟踪新能源板块的交银国证新能源指数基金(A类164905/C类013453),捕捉相关机会。

交银国证新能源指数A(C)历年业绩/现行业绩比较基准(国证新能源指数收益率*95%+银行活期存款利率(税后)*5%)2020年成立至年底12.88%(C类未成立%)/12.57%,2021年39.20%(成立至年底4.99%)/37.11%(5.02%),2022年-23.96%(-24.11%)/-24.66%,2023年-28.62%(-28.77%)/-30.31%。本基金在上述业绩登载期间曾发生过投资目标、投资范围、投资策略或基金经理变动,具体请见基金法律文件及基金定期报告。

数据来源:基金历年业绩来源本基金定期报告,截至20231231

国证新能源指数业绩: 2019年23.55%、2020年73.65%、2021年38.93%、2022年-26.00%、2023年-8.20%/-31.72%。(数据来源:wind,截至20231231)

风险提示:

本文观点仅代表当下观点,今后可能发生改变,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金有风险,投资须谨慎,详见基金法律文件。基金投资于证券市场,基金净值会因证券市场波动等因素产生波动。我国证券市场发展时间较短,不能反映证券市场发展的所有阶段,基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。投资人应充分了解自身的风险承受能力,选择与自身风险承受能力相匹配的产品进行投资,欲知自身的风险承受能力与产品相匹配的情况可向销售机构处获得协助支持。