高股息资产是指股息率较高的权益资产,具有现金流稳定、分红高、估值低、成熟型企业等特点,因此常被视为“防御性资产”或“类固收资产”,往往在市场调整期产生超额收益。2023年以来,高股息资产跑赢一众主流策略风格。中证红利指数(000922)作为A股高股息策略的追踪指标。

股债息差与避险需求推动红利板块持续强势,而高股息公司本身具有较强的长债属性,当股息率大幅高于债券收益率时,对于长期配置资金具有较强的吸引力。

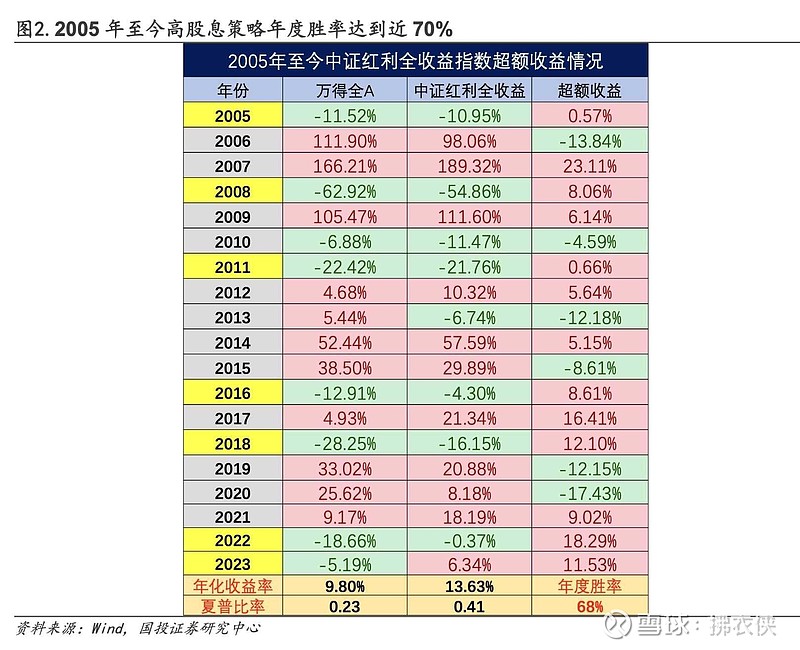

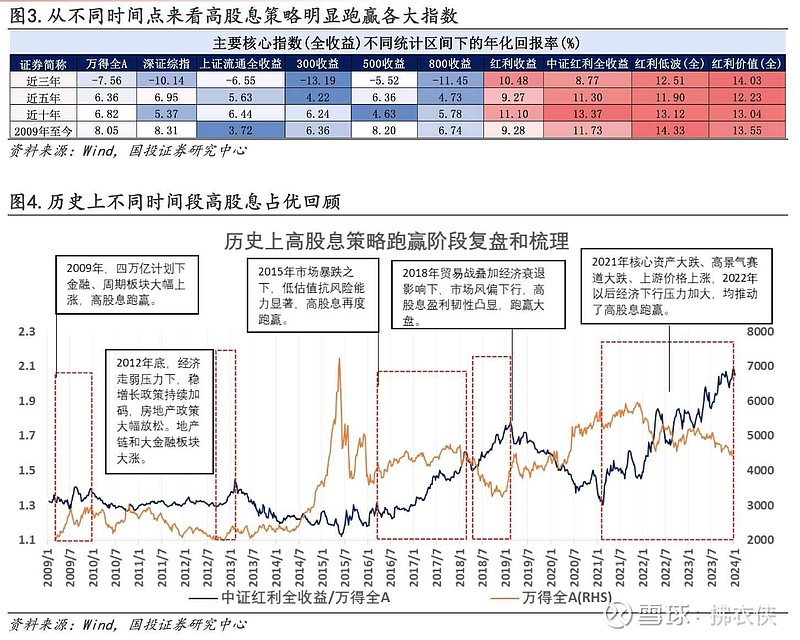

根据统计,2005年高股息策略至今年度胜率达到68%,年化回报率超过13%,尤其在万得全A下跌的8年当中,有7年高股息策略都取得超额,而高股息策略主要跑输的环境集中在结构性牛市特征比较明显的年份,例如2013、2015年小票牛市,以及2019-2020年的核心资产牛市。“从年化回报率的角度看,无论是从近三年、近五年、近十年的口径进行统计,各红利指数的年化回报都明显好于主要的宽基指数。”

从交易视角来看,高股息资产是震荡行情的避风港,但大部分高股息板块仍属周期行业,过去高股息≠未来高股息。

一些公司的股价在大幅下跌后,以历史分红来计算的股息率异常高,这类高股息陷阱需要防范。股息来自于企业的经营利润,如果有理由怀疑公司的经营利润将大幅下降,那么高股息率就很可能不是机会而是陷阱。

周期性行业在周期顶点可能会推出慷慨的分红政策,但行业周期一旦下行,公司的盈利状况会迅速恶化,甚至可能不再分红。投资者若未能及时察觉,很可能在高点买入,承受巨大的损失。

一些公司在高负债的情况下,仍维持高分红以稳定股价。然而,经济下行或业务困难时,公司可能面临现金流紧张和偿债难的困境,股息支付将难以为继。

股息率是红利策略的核心,红利主题基金所跟随指数的高股息能否维持是投资价值的关键。股息率取决于上市公司有没有能力拿出现金流进行分红。