2024年4月4日,美联储主席鲍威尔一改此前的偏鸽态度,宣布“在对降通胀信心增强之前不打算降息”。鲍威尔明确表态后,多位美联储官员立刻跟进,分别从降息时点、降息次数和降息幅度等多个角度向市场释放出“不要押注降息”的政策信息。同样在4月4日,标普500指数创下2024年年内第三大单日跌幅-1.23%。一时间,从去年开始就押注美联储降息,并以此规划交易计划的投资者们纷纷无所适从。

衰退当然不好,但滞涨影响更差,面对两难的政策目标,美联储左右横跳的利率表态倒也情有可原。只是投资者总要做出投资决策,站在当前混乱的资金面、政策面预期背景下,相当一部分投资者转而寻求基本面层面的数据支撑。对此,民生证券首席策略分析师牟一凌就于2024年4月4日发布其风格洞察与性价比追踪系列研报的第27篇——《喧嚣远去,主线浮出》。

估值-盈利匹配度一直是牟一凌风格洞察与性价比追踪系列研报关注的核心指标之一,该指标的具体计算方法为,截取统计区间数据后,用标的指数的年化收益率减去年化ROE,并统计差值的点位分布情况。

根据牟一凌的统计,经历连续两年回调后,当前A股主要宽基与风格指数的收益率均已落后其自身ROE数据,其中又以大盘指数表现更为明显,甚至大盘成长指数的年化收益率与年化ROE差额绝对值已高达10.96%!但也正是由于大盘成长指数估值-盈利匹配度相对历史中枢的过度偏移,导致市场资金近期对该数据的修复预期明显上升,其中又以创业板相关指数的表现更为明显。

01

创业板50指数编制规则

沪深两大交易所于1990年先后成立时,并未对上市公司IPO地点进行过主观筛选,但考虑到案牍往来的便利性,上市公司往往更倾向于在离自己更近的交易所IPO,其中深圳因为占据经济特区的政策优势,周边企业多呈现出科技创新的成长属性。

经历10年发展后,A股市场逐渐形成深交所偏成长、上交所偏价值的不同风格特征。为进一步深化自身对成长型企业的吸引力,深交所于2009年推出创业板,适当降低了成长型企业的上市门槛。

证券投资行为中,股票的高成长性往往伴随着股价的高波动率,这背后的根本原因是成长期企业的经营数据波动相对较大。为满足投资者对成长股的投资需求,深交所自2010年开始逐步推进创业板相关指数的编制工作,其中发布于2014年6月18日的创业板50指数对大市值、头部企业的概括性最强。

数据来源:国证指数官网,创业板50指数编制规则

深交所上市公司的成长属性已经很强,创业板更是调制出了一杯特浓成长咖啡,为平衡创业板相关指数的可投资性,国证指数中心为其量身定制了一套指数编制规则。

梳理创业板50指数编制规则后,可以发现其与其它主流宽基指数的编制规则差别主要集中在两点,一是成分股选样考察周期偏短,二是成分股流动性要求更高。

大部分指数的编制目的都是为了方便投资者长期配置,所以主流宽基指数的成分股选样考察周期一般为最近1年。考虑到创业板上市公司股价的相对高波动性,创业板50指数的成分股选样考察周期缩短到了最近半年,毕竟高波动性就要求指数调仓的敏感性更强,否则很容易造成“个股明明跌了一年,已经到了相对低位,但指数反而将其止损调出”的现象,对投资效果产生不利影响。

除成分股选样考察周期缩短外,创业板50指数的另一大创新是弱化成分股的市值考核要求,转而加强对成分股日均成交额的考察标准。这一规则理解起来也不难,因为大市值个股的流动性不一定很强,与其通过市值指标间接考察创业板个股的流动性,不如通过成交额指标直接筛选,准确性更高。

配合每半年进行一次的指数检视,两大编制规则创新最终平衡了创业板50指数对创业板龙头个股市场表现的概括性和可投资性,并为相关基金产品的发行奠定了基础。

02

创业板50指数特征分析

拉长投资周期后,投资大师们更关注哪个投资指标?包括彼得·林奇、巴菲特、芒格在内的多位投资大师均在不同场合表达过自己对ROE数据的重视,因为该指标是对企业利润扩张速度的数据化总结,而股价的长期涨跌趋势又大致围绕企业利润增速展开。巴菲特更是表示,其投资企业的一项核心要求就是ROE不得小于15%。

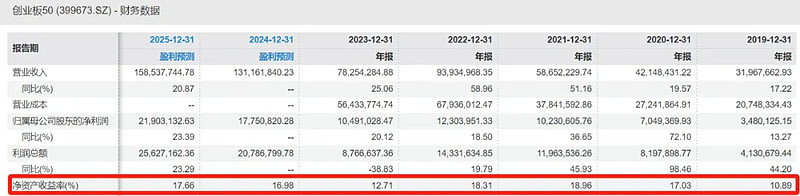

数据来源:Wind;统计区间:2019.1.1-2023.12.31

Wind数据显示,创业板50指数在2019-2023年间的年度ROE数值均不低于10%,显著跑赢同期GDP数据。若以同期ROE数值超GDP一倍作为投资标的具备高成长性的判断标准,则创业板50指数除2019年外均满足这一结论,且2019年的差额绝对值仅为1.01%,差距并不明显。

除过去的ROE数值相对较高外,市场对创业板50指数的未来ROE数据同样抱有期待,比如Wind一致性预期显示,创业板50指数2024、2025年的ROE预测数值均超过17%,投资者对该指数长期走强的判断较为积极。

从估值-盈利匹配度数据出发,民生证券首席策略分析师牟一凌判断近期大盘指数的短期弹性更强,而创业板50指数恰好是一款大盘成长风格指数。

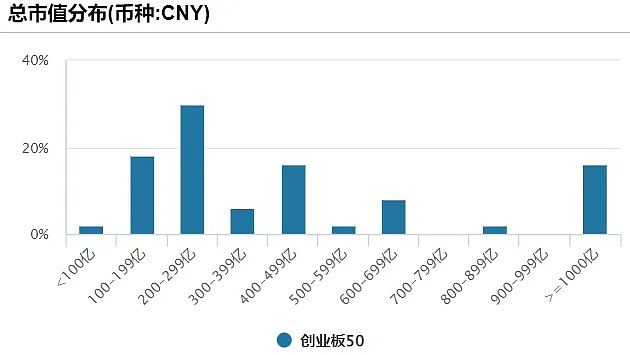

数据来源:Wind;统计时间:2024.4.9

Wind数据显示,截至2024年4月9日,创业板50指数的50只成分股中,有8只总市值突破千亿,6只总市值超500亿,以上14只成分股的指数权重合计高达69.7%。从成分股平均总市值数据看,创业板50指数也高达693.96亿元,整体体现出较强的大盘风格。

数据来源:Wind;统计区间:2024.1.2-2024.4.9

创业板50指数的年内走势也可以验证牟一凌的观点。Wind数据显示,自2024年2月5日触及年内最低点以来,创业板50指数在两个月内累计反弹幅度较高。

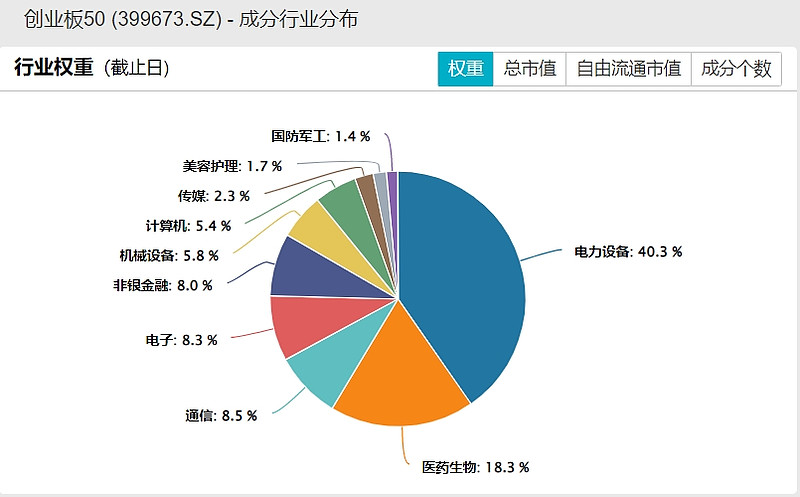

与“割圆求π”的逻辑类似,指数整体风格是对成分股特征的归纳提纯,所以穿透指数成分股的行业分布情况后,就可以更加直观地理解创业板50指数的大盘成长风格。

数据来源:Wind;统计时间:2024.4.9

Wind数据显示,截至2024年4月9日,创业板50指数在电力设备、医药生物两个申万一级行业中的权重暴露较大,而以上两个行业又是近几年政策支持较多的新经济领域,成长属性较为明显,显著受益国内的产业升级进程。

基本面特征分析完毕,如果投资者需要做出最终投资决策,那就必须面对最后一个问题——当前创业板50指数的估值情况如何?

数据来源:Wind;统计区间:2019.4.9-2024.4.9

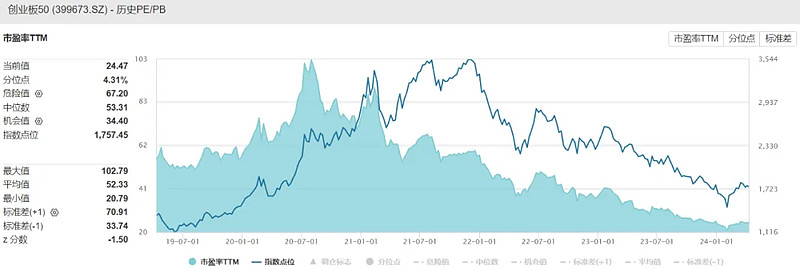

Wind数据显示,截取2019-2024最近5年数据展开分析,当下的创业板50指数PE(TTM)百分位仅位于历史4.72%处。如果投资者认可均值回归理论,则当前创业板50指数的估值修复预期较强。

成长股投资大师费雪提出过一个观点,即股价上涨的最终原因包括两点,一是公司盈利能力不断提高(即具备成长性),二是市场一致认为其未来盈利能力可以维持或继续提升。从本章开头的ROE数据分析角度出发,可以发现当下的创业板50指数基本契合费雪的成长股投资框架,投资者更应该关注的或许是当前有无相匹配的指数投资工具。

03

最后的话

全球首只指数基金发行人、先锋领航集团创始人约翰·博格尔曾公开发表过自己的指数基金筛选标准,其中一条就是“低费率”。巴菲特也曾在伯克希尔哈撒韦的年报中写道:“基金费率相当于对投资者征税”。在投资大师们看来,相对于追求不可控的主动alpha收益,基金管理人压缩费率的行为更能为投资者带来确定性回报。

国证指数中心数据显示,当前正在运行的、挂钩创业板50指数的3只ETF产品中,景顺长城旗下的创业50ETF(159682)综合费率较低,其每年的管理费和托管费仅为0.15%和0.05%。即使在国内所有ETF产品中横向对比,创业50ETF(159682)也属于综合费率较低的ETF产品之一,景顺长城向投资者让利的决心非常明确。目前创业板50ETF(159682)已经发行了相关联接基金,在微信搜具体基金代码,可以直接跳转到产品。

随着近两年A股市场的投资风格变迁,投资者对投资确定性的需求大幅提升,并进一步导致业绩可解释性较强的ETF产品开始在公募基金产品条线中脱颖而出。回顾2023年公募基金非货管理规模排行榜,可以发现ETF产品正成为公募基金管理规模的“胜负手”之一,其战略价值正逐步提升。

投资者有需求、公募基金公司有动力,围绕长期价值、特色赛道布局ETF产品或许会成为投资者和公募基金公司的双赢选择之一,毕竟根据晨星公司数据统计,在不计算货币基金及FOF产品的前提下,美国被动基金规模(13.293万亿美元)已于2023年底正式超越主动基金(13.234万亿美元),被动投资正在全球范围内深入人心。