北京时间5月16日,根据美国证券交易委员会(SEC)网站显示,重点海外机构已全部公布了截至2024年一季度末的美股持仓数据。

此次,我们对伯克希尔·哈撒韦、每日期刊(Daily Journal)、高瓴HHLR、景林、桥水、索罗斯、Baillie Gifford、ARK、费雪投资、潘兴广场在内的10家“投资巨头”进行分析。

重点如下:

1、把市场胃口足足吊了两个季度,在股东会上都没有披露的伯克希尔神秘持仓,原来是Chubb安达保险,不是大家猜测的银行股也不是什么耳熟能详的名字;

2、每日期刊一季度则对旗下4只个股进行了不同幅度的减持,其中对阿里巴巴的减持尤为显著;

3、高瓴HHLR一季度增持拼多多,该股近2年股价翻两番,同时建仓AMD,中概股凭借70%的市值占比依旧占主导地位;景林则在拼多多股价高位减持,加码了半导体和医药;

4、桥水达里欧一季度增持科技股,减持消费股,美股“七巨头”是持仓一大亮点;索罗斯基金一季度持仓市值下降超20%;

5、Baillie Gifford一季度减持是大势,而费雪投资一季度增持是大势,肯尼斯·费雪近期还表示“享受这轮牛市吧,尽管股市不时波动”;

6、当Baillie Gifford连续17个季度、景林大幅减持特斯拉时,“木头姐”却在逆势加仓,谁对马斯克是“真爱”一目了然。

以下是重点分析:

Chubb安达保险新晋伯克希尔第九大重仓,减持了苹果、雪佛龙、惠普等公司;每日期刊对旗下4只股票进行减持

根据伯克希尔·哈撒韦提交的13F美股持仓文件显示,巴菲特一直保密的神秘持仓是——Chubb安达保险。

一季度持仓股数为2592万股,持仓市值超67亿美元(约合人民币485亿元)。

数据来源:Whalewisdom,截至2024年3月31日

数据显示,伯克希尔自2023年第三季度开始建仓安达保险,在获得美国证券交易委员会许可后对该头寸保密。

值得一提的是,巴菲特偶尔会请求这样的许可,以防止投资者在他完成购买之前造成市场波动。

2016年,首席执行官Evan Greenberg通过Ace Ltd.和Chubb Corp.的合并创建了安达保险。

安达保险是美国最大的财产意外保险公司之一,也是一家涵盖网络攻击和海运等一系列风险的大型保险公司,在全球54个国家开展业务。

巴菲特一直对保险业务青睐有加,他在今年的股东大会上说,“保险业务是伯克希尔最重要的业务。”

另外,伯克希尔在一季度将苹果减持1.16亿股,持仓占比降至41%,不过这已经是提前知道的消息了。

目前所持苹果股票市值为1354亿美元。

虽然做了减持,但巴菲特仍然对这家科技巨头大加赞赏,表示除非发生任何戏剧性的变化,否则该股仍将是伯克希尔最大的投资。

此外,一季度伯克希尔少量减持了雪佛龙,同时少量增持了西方石油。

巴菲特表示,“我们不知道明年油价会是多少,我想也没人知道,但我认为这是一个非常好的机会。对伯克希尔来说,增持西方石油是一个正确的决定,是一笔有价值的投资,我们会一直投资下去。”

伯克希尔还大幅减持了派拉蒙全球,减持幅度为-88.11%。虽然在该股上损失了不少钱,但巴菲特坦言,“投资派拉蒙让我现在能思考得更远。”

(注:巴菲特在5月4日股东会上承认,这项糟糕的投资完全是自己的责任,现在已经把派拉蒙都卖完了。所以推测在4月份伯克希尔清掉了该股。)

惠普则是今年一季度被清仓的唯一个股。

另外,失去芒格的每日期刊,一季度则对持有的4只股票——富国银行、美国银行、阿里巴巴、美国合众银行,进行了减持,减持幅度分别为-11.23%、-13.04%、-35.00%、-14.64%。

数据来源:Whalewisdom,截至2024年3月31日

其中对阿里巴巴的减持尤为显著。

高瓴HHLR一季度增持拼多多至第一大重仓,AMD新晋前十大;景林则减持拼多多,买了不少半导体和医药

根据高瓴旗下HHLR Advisors公布的最新美股持仓数据显示,一季度持仓总市值为46.04亿美元,较去年四季度有所回落。

前十大重仓股为拼多多、百济神州、贝壳、传奇生物、微软、AMD、亚马逊、赛富时、丹纳赫、TAKE-TWO互动软件,中概股市值占比超过70%,依旧占据主导地位。

数据来源:Whalewisdom,截至2024年3月31日

比较有意思的是,拼多多是前十大中被HHLR增持幅度最大的一只,为16.62%,成为第一大重仓;另外,AMD首次出现在HHLR的持仓中,位列第6。

拼多多走势图 数据来源:Choice,截至2024年5月15日

近两年来拼多多表现亮眼,从2022年初低点以来,股价翻了两番,而HHLR在一季度拼多多阶段性回调时进行增持,可见其对拼多多未来发展的看好。

今年1-2月份,AMD股价延续2023年的势头继续大涨,并在3月初创历史新高,达227.3美元/股,不过随后开始回调,近2个月跌幅超-30%。

但HHLR具体是在哪个时点入的就不得而知了,密切关注二季度AMD仓位变化。

此外,HHLR还增持了亚马逊,新进买入了台积电、英伟达、AMD、Meta、ASML、等科技公司相关标的。

总的来说,中概股和科技股依旧是HHLR目前的两条投资主线。

根据景林资产公布的一季度美股持仓数据显示,景林最新持仓总市值为32.26亿美元,较去年底的28亿美元增长了15%左右。

最新前十大重仓股分别为Meta、拼多多、微软、网易、DASH、台积电、英伟达、新东方、富途、满帮。

数据来源:Whalewisdom,截至2024年3月31日

与HHLR相比,景林对前十大重仓股的增减力度显然更大,比如拼多多、微软减持超20%,台积电增持1741.77%,英伟达增持116.81%。

景林在一季度新买入优步、AMD、ASML、腾讯音乐、京东、阿里巴巴等多只个股,同时清仓了4只个股,分别是谷歌、再鼎医药、爱奇艺和名创优品。

其中谷歌、名创优品大概率是止盈清仓,而爱奇艺股价自2023年景林首次重仓以来一直处于震荡向下的态势,估计也是没什么耐心了。

从一季度动作来看,景林非常看好半导体,除了大幅增持台积电和英伟达,AMD、AMSL以及半导体ETF都受到了偏爱。目前半导体在总持仓中的占比超15%。

另外,虽清仓了再鼎医药,但景林新进买入了默沙东、诺和诺德、艾伯维、强生等知名药企,总体来说是应该是看好医药板块的。

景林减持了不少挚文集团和特斯拉,减持幅度超80%,不过这两只本来持有就不多,影响不大。

桥水大手笔增持谷歌、英伟达、苹果、微软等科技股,并建仓亚马逊;纳斯达克指数ETF看跌期权成索罗斯一季度最大持仓

再看达里欧的桥水集团,一季度美股持仓规模为179亿美元,为近一年来最高水平。

前十大重仓分别为iShares核心标普500ETF、新兴市场核心MSCI ETF、谷歌、宝洁、英伟达、Meta、强生、沃尔玛、开市客以及可口可乐。

数据来源:Whalewisdom,截至2024年3月31日

非常明显的变化是,桥水大幅增持了谷歌、英伟达和Meta,同时大幅减持了沃尔玛、开市客和可口可乐,足以见得达里欧对于科技股和消费股的看法。

同时桥水建仓了亚马逊,位列持仓第22位,也是一季度最大的新建仓个股,其次是AMD,所以总体来看,除了特斯拉之外,其他6只美股“七巨头”成员均被桥水看好。

其实自去年第一季度以来,桥水就一直在增持美国科技股,今年一季度这一大方向依旧没变。

桥水在向SEC提交的文件中还提到,伴随着计算技术、数据分析和相关领域的发展,组合管理、交易、组合风险管理和其他投资流程方面越来越倾向于使用生成式人工智能、大语言模型、机器学习、人工神经网络等工具。

此外,桥水还建仓买入约68万股的医疗科技龙头美敦力,以及87万股的iShares明晟韩国ETF,以及8万多股的标普全球S&P Global。

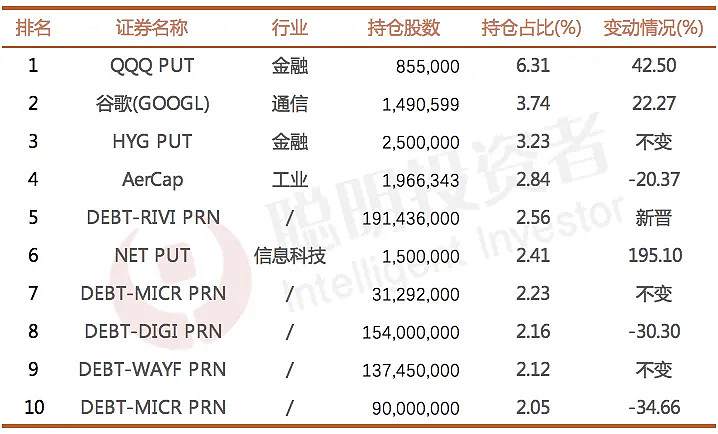

索罗斯最新持仓市值为60.2亿美元,较去年四季度的76.5亿下降了22%左右。

数据来源:Whalewisdom,截至2024年3月31日

一季度,索罗斯增持QQQ(PUT),即纳斯达克指数ETF看跌期权,成为第一大持仓。

去年四季度的第一大持仓IWM(PUT),即罗素2000ETF看跌期权,此季度直接被清仓,也是被卖出最多的一只。

前十大中,索罗斯还增持了谷歌母公司和NET(PUT),即Cloudflare公司(主要业务是向客户提供网站安全管理、性能优化及相关的技术支持)的看跌期权。

减持了全球最大飞机租赁公司AerCap以及Microstrategy(微策略)以及Digital Ocean(云主机商家)的Debt。

Baillie Gifford一季度减持为主,包括英伟达、特斯拉、拼多多以及蔚来等热门科技股;“木头姐”逆势加仓特斯拉和ROKU

较早披露持仓信息的英国资管巨头Baillie Gifford(柏基投资),作为著名的“科技股捕手”,一季度却减持了英伟达、特斯拉、拼多多以及蔚来等热门科技股,展现出了与桥水不同的态度。

最新前十大个股为英伟达、自由市场、亚马逊、Spotify、莫德纳、Shopify、拼多多、Trade Desk、特斯拉、Coupang。

数据来源:Whalewisdom,截至2024年3月31日

目前英伟达依旧是Baillie Gifford的第一大重仓,一直是重仓股之一。

尽管英伟达在AI浪潮的推动下股价大幅上涨,但Baillie Gifford仍然选择减持,今年一季度减持幅度高达25.2%,套现约24.28亿美元。

比英伟达更惨的应该是特斯拉了,曾多次是其第一大重仓股,但自2020年以来,却已被连续17个季度减持。

与此同时,Baillie Gifford却加仓了特斯拉“永远的劲敌”Rivian,一季度增持超过2000万股,也表明了其对Rivian的看好。

当然 Baillie Gifford还是看好“星辰大海”,投了不少马斯克的SpaceX。

不过柏基在一季度减持个股是大势:前十大重仓股中,减仓了9只,仅增持了Coupang;前25大重仓股中,减仓了22只,仅增持了Coupang、Meta和NU holdings。

Coupang是韩国电商巨头,是韩国年轻人最爱打开的购物网站之一,不过公布的一季度盈利情况低于市场预期,主要是受今年1月收购的在线奢侈品公司Farfetch Holdings影响。

NU holdings则是巴西最大银行及全球第一大数字银行。

另一位擅长科技股投资的ARK“木头姐”,今年一季度则逆势加仓了特斯拉和ROKU,近半年来跌幅都比较惨烈。

数据来源:Whalewisdom,截至2024年3月31日

作为特斯拉的坚定持有者,近期特斯拉却负面舆情连连,降价、裁员等消息不绝于耳,在中国市场,大量新锐车企也对特斯拉发起挑战。

不过特斯拉股价在4月24日突然大涨超过12%,一反颓势,主要是因为特斯拉展示了将集成到特斯拉产品中的叫车程序,并宣布将提早发布新车型,其正在开发的机器人出租车网络进展也不错。

马斯克还强调,特斯拉是AI机器人公司,而不是汽车公司,从而扭转了此前市场的悲观预期。

至少从目前来看,“木头姐”与特斯拉之间的缘分与故事依旧在持续。

潘兴广场持有谷歌母公司仓位不变,清仓劳氏集团;费雪投资一季度增持是大势,包括科技巨头和石油巨头

再看比尔·阿克曼(Bill Ackman)所创立并掌管的潘兴广场,一季度持有7只个股,投资风格依旧比较传统。

与去年四季度相比,此次减持了奇波雷墨西哥烧烤公司,增持了拥有Tim Hortons、汉堡王的餐饮国际品牌公司。

另外,阿克曼清仓了美国劳氏集团,此前还是第一大重仓股,去年连续4个季度减持,今年一季度终于完全清仓。

数据来源:Whalewisdom,截至2024年3月31日

去年一季度,阿克曼买了谷歌母公司近1030万股,该头寸由大约810万股Alphabet的C类股票和220万股A类股票组成。

之后连续两个季度增持,然后去年四季度和今年一季度保持仓位不变。

阿克曼曾表示,市场没有给予谷歌更多掌声,他认为谷歌在训练数据、公司财力、人才吸引等方面具有较大优势。

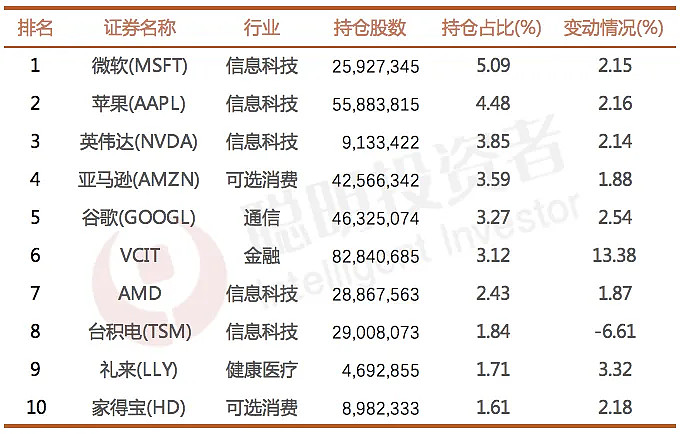

一季度,费雪美股持仓市值达2141.10亿美元,继续创新高。

不过与柏基不同的是,费雪在一季度增持是大势:前十大重仓股中,增仓了9只,仅减持了台积电;前25大重仓股中,增持了21只,仅减持了台积电、CRM、ASML和Adobe。

最新前十大重仓为微软、苹果、英伟达、亚马逊、谷歌、VCIT、AMD、台积电、礼来、家得宝。

数据来源:Whalewisdom,截至2024年3月31日

按市值排列,一季度费雪买入最多的前5大个股是埃克森美孚、雪佛龙、宝洁、ishares 7-10年国债ETF以及沃尔玛,卖出最多的前5大个股是ASML、CRM、泛林集团、ishares美国高息企业债ETF以及应用材料公司。

其中埃克森美孚和雪佛龙是国际知名石油能源公司,此次加仓与巴菲特对石油的看好有异曲同工之妙。

费雪在一季度少量增持了礼来制药,可能对其减肥药以及心脏病药物还是比较看好。

从行业占比来看,信息科技和金融领域公司占据了费雪投资的半壁江山,其次是消费、医药、通信、能源等行业。

费雪投资创始人肯尼斯·费雪近期表示,最近股市的抛售并不是投资者逃离市场的理由,实际上这是牛市可能进一步走高的一个迹象。

他指出,标准普尔500指数此前约10%的涨幅在4月被抹去了一半的原因是,投资者接受了比预期更为火热的3月份通胀报告,并推迟了美联储降息时间表。

“享受这轮牛市吧,尽管股市不时波动。”他补充说道。