如果他们说自己投资的是某股市,但是该股市的指数和大部分股票都是跌的,而他们的年化增长率很高,这绝对是骗子。

作者:李一年(抱朴财经评论员)

5月10日,新闻又爆出20亿—50亿元规模私募“瑞丰达资产跑路”的传闻,而且,记者证明传闻属实。

一位投资了瑞丰达的私募人士告诉记者:“我们投了瑞丰达,现在还有3300万元赎回不了。”

我为什么说“又爆出”?

因为2023年11月14日,一则“杭州量化私募深圳汇盛跑路,知名百亿私募FOF(基金中的基金)基金华软新动力被骗走30亿元”的消息就曾引发市场关注。当时,公安机关已经介入,控制涉案人员。”《财经》获悉,市场传闻中华软新动力损失30亿元的说法不实,该公司涉案金额在10亿元左右。

我今天主要谈谈如何帮助大家避坑,其实也是一些常识,尽量说人话,接地气,希望帮到大家。

01 投资之前要查公司的底

首先,你做投资的时候要看这个投资公司是否靠谱,是否专业。

比如,你要把钱放到伯克希尔.哈撒韦(当然,它现在是上市公司了,早期,巴菲特也做过类似私募的业务),那你肯定是放心的,巴菲特的业绩、名头、资质摆在那里,几十年了。

但是,你看看爆雷的瑞丰达、深圳汇盛靠谱吗?

我给大家捋一捋。

首先看瑞丰达,我们只看投资者公开可以查到的消息:

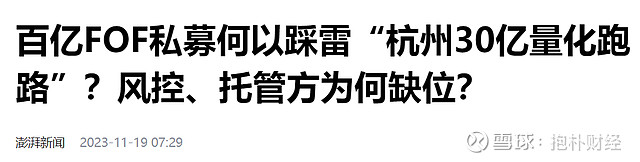

据券商中国报道,瑞丰达的私募产品下投了“瑞竹嘉安二号私募证券投资基金”和“泽恒中茵1号私募证券投资基金”。

资料显示,这两只产品分属江苏瑞竹私募基金和上海泽恒基金旗下。瑞竹私募在今年3月底刚刚变更法定代表人,而泽恒基金去年年底曾被上海金融法院和上海市奉贤区人民法院强制执行,执行标的为4107.42万元。

明显不靠谱。你做投资的,这样的消息必须关注,而且是在券商中国这样的公开媒体报道的。

你投了几百万、几千万了,这个公司的信息你必须要盯紧了,频繁换股东、法人、实控人肯定是有问题的。

企查查显示,瑞丰达股权出现过多次变更,在最早的出资人认缴比例中,邱文龙占80%,刘力诚占比20%。邱文龙、刘力诚在2022年退出,李涛、李容、孙爱云接手。值得注意的是,2024年4月19日,瑞丰达实际控制人由李涛变更为陈涛。

如果,你的手机信息提醒你投了3300万的公司实控人变了,你是不是心头一紧,要看看这个投资要不要赎回。

说说在去年跑路的深圳汇盛,公开资料挂在网上,也是明显不靠谱。

中基协网站信息显示,涉事私募深圳汇盛成立于2016年,登记注册时间为2017年,注册地址与办公地址不在同一证券监管辖区。其中,注册地址位于深圳南山区,而办公地址则在杭州滨江区。

注册地址与办公地址不一致也就罢了,截至2022年报数据,该公司参保人数为零。

你说一正常的公司,参保人数会为零吗?

同样的,中基协网站显示,截至2023年11月3日,该私募的股权结构已经变更为法人、总经理、执行董事兼信息填报负责人张萍持股90%,李明睿持股10%。和瑞丰达的手法一模一样。

张萍此前曾经在国信证券广州分公司任投资顾问,更早的任职经历则追溯至在天地人策划(香港)有限公司从事广告文案工作。

▲深圳汇盛法人代表张萍履历

你没看错,她做过文案工作,至于做投资顾问有多出色?不知道。

另一涉事私募杭州瑜瑶在中基协网站信息显示,杭州瑜瑶的法人兼公司大股东何国清,此前没有证券投资机构任职经历,仅担任过江阴市一百纺织有限公司监事以及江阴市新申纺织门市部的销售。

▲瑜瑶投资法人代表何国清履历

你没看错,私募公司法人完全没在证券投资机构呆过,可能卖过毛巾和羊毛衫!

骗子漏洞百出,只要我们稍微有点警惕性就不会把几十万、几百万、几千万交给一个法人只会卖羊毛衫的私募公司吧。

这些都是公开信息,投资之前要查查这些公司的底。

这是我的第一个忠告。

02 底层产品要搞清楚

第二,要知道底层产品。

它拿了你的钱,钱投向哪里?你必须要知道。

对于瑞丰达旗下的产品投向问题,业内有传闻称:“瑞丰达下投产品后,底层主要投向新三板股票。”对此,瑞丰达内部人士告诉记者,“我们就是市场部的业务人员,根本了解不到这些东西。”

连公司市场部的人员都不知道钱投向哪里,投资者居然敢投?传闻是投向新三板,那么新三板的流动性如何?我们就不讲具体投哪个公司了。

瑞丰达把钱投向了新三板,而且还不告知投资者,大家去看看新三板的表现,那能赚到钱吗?

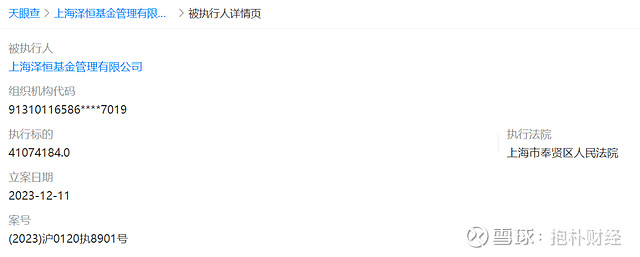

再说说去年的新闻,华软新动力旗下FOF投资了汇盛,而汇盛只是将资金投入了杭州瑜瑶。最底层的资产实际上是磐京股权投资基金管理(上海)有限公司,而该公司已经注销私募管理人资格。

于是汇盛等公司携款“消失”,华软新动力等机构踩雷。

如果你投500万给一家私募,你连它买的是什么,你都不知道,你怎么敢投?

说实话,为什么有这么多人踩坑,我真的搞不懂。

难道吃了迷魂药?又或者销售小姐姐、小哥哥实在太漂亮、太帅?一笑百媚生?

买5块钱的菜要讲价,要挑挑拣拣,买50万、500万的私募产品不问底层产品,这不合适,会害了自己。

03 豪华办公室可能是骗术道具

第三,不要只是看办公场地和排场,那可能都是骗子的道具。

瑞丰达与上海日赢有着错综复杂的关联。有投资人表示,“上海日赢和瑞丰达应该是有关系的,我当时签合同就是在上海日赢5楼签的。看到公司也挺好的,感觉实力还可以,就没有想太多。”

▲瑞丰达

▲日赢控股上海办公室

啥叫公司也挺好?装修好?办公空间大?然后就意味着公司的投资水平靠谱?

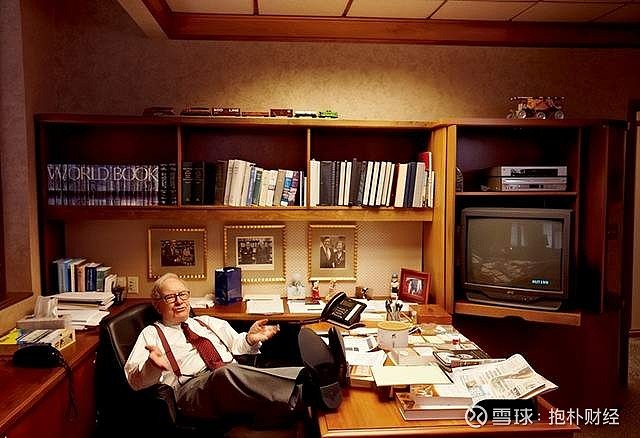

巴菲特的办公室,并没有设在美国繁华的华尔街,而是在美国中部仅有40万人口的奥巴哈市,因为这是巴菲特的家乡。

▲巴菲特的办公室

巴菲特的伯克希尔哈撒韦公司是全球最大的保险投资集团,巴菲特没有购地盖楼,只是租赁一座大厦的半层楼,作为总部办公地点,楼层的邻居还经常和巴菲特聊家常,而且巴菲特从1962年开始管理伯克希尔哈撒韦就在这办公,如今已经快60年了,因为租金很便宜。

伯克希尔哈撒韦的总部员工仅有25人,没有人事或者后勤部门,巴菲特的办公室也只有17平米。

巴菲特办公室内没有电脑或者其他的智能设备,只有一部座机作为主要的办公和交流工具,在办公室里最多的就是各种各样的报纸和杂志。

在巴菲特50多年的投资经历中,仅有2001年和2008年收益率为负,剩余年份都是正收益率,也投出了可口可乐、富国银行、苹果等经典案例,并保持平均超过20%的年化率。

巴菲特的场面、办公室比深圳“著名”投资公司鼎益丰差太多了,鼎益丰曾经有位于福田京基滨河时代A座以及B座办公地点,A座53楼和57楼、B座31楼都曾是鼎益丰或者子公司的办公地点,非常豪华、敞亮、气派,业绩呢?连巴菲特的九牛一毛都赶不上。

所以,办公场地和投资水平一毛钱关系都没有!

除非是经历了长时间考验的大型、知名投资机构,一般突然窜出来的投资机构租用的办公室很豪华,大多数都是想用豪华办公室来骗投资人。

豪华办公室不能证明投资机构的实力,只能证明他们骗投资者资金的急迫性。

04 看业绩必须有靠谱渠道

第四,看业绩不能只听公司自说自话,也不能看某些网站的信息。

有投资人对记者坦言,“他们(瑞丰达)虽然和我们说过会投新三板,但是因为净值做得很好看,年化增长率有百分之好几十,我们也不知道投的是这么差的新三板股票。私募的持仓实际是不公布的,你只能去问对方,而且对方不一定说实话。”

公司的业绩绝对不能听公司怎么说,因为某些投资机构是毫无底线的,投资人其实可以通过其投资的方向大致猜到收益是正还是负。

如果他们说自己投资的某股市,但是该股市的指数和大部分股票都是跌的,而他们的年化增长率很高,这绝对是骗子。

绝大部分的私募不可能跑赢指数,他们如果跑赢了,已经是传奇。

某些网站只要有钱收,什么排行榜都敢做,收益率是私募公司自己报的,你说有多少可信度?

瑞丰达销售人员的佣金是4个点,佣金甚至比P2P都高。

有钱能使鬼推磨,佣金这么高,他们当然就会拿着网站的排名忽悠投资者。

最后总结一下,如何避开投资理财的坑:

第一,要看机构的专业度以及往期业绩,如果做广告文案的或者卖毛衣的是法人,那就算了。同时紧盯公司法人、股东变动信息。

第二,要弄清底层产品是什么。

第三,不要看办公室豪华程度,越豪华可能坑越大。

第四,要有靠谱渠道看到真实业绩,如果没有,坚决不投。

最后,如果你不想费这些心思,起码要按下自己的贪婪之心,把钱存在国有六大行,至少本金还在,这是我告诉你的第五招。

至于通胀通缩暂时可以不管,总比被不靠谱的私募卷跑了要好吧。

前面的新闻中,有位朋友3300万不见了,一万元现金的重量是115克(按100元纸钞算),3300万现金的重量是379.5公斤,一个人都扛不动,就这么便宜了骗子,真是令人叹息。

如今,各种形势复杂,大家保护好自己,别的我就不方便说了。